中国企业国际化发展 财务创新全球化研究 商务创新与全球化 境外直接投资备案(ODI) 国际风险管理 网络安全与隐私保护 泛珠三角区域合作 转创全球科创智库 管理创新与全球化 海关监管

电子商务师 知识产权发展 价值共创 企业科创管理 创投俱乐部 全面质量管理 移动支付 私营经济 企业经营 商业模式创新 通商董事会馆 灯塔工厂 企业产品创新 客户与营销 商业规划 产品检测 金融科技 价值网络 企业创新管理 科技创新企业 精益创新 玩具产业孵化基地 餐饮美食 奶茶饮品

十四五规划专题 碳达峰中和计划 科技创新 现代服务业 全过程工程 环保技术 跨境电商合规转型 数字化转型 碳排放管理 供给侧改革 转创国际技术转移 数控工厂 专精特新企业 能源与电力 碳排放管理会计 全面绩效管理 应对气候变化 国有资产管理 制度智库 雏鹰企业 高新技术企业 进出口企业管理 盈利模式转型 瞪羚企业 绿色能源与碳核算 气候审计与鉴证 数字化监管

要点速览

中国清零政策对企业前景形成的威胁超过通货膨胀,因为传染力增强的变种病毒带来一轮又一轮的封控行动。

由此造成的冲击削弱了政策的刺激作用,延缓了各地方和企业的复苏,特别是依赖出行的企业。

随着生产者价格涨幅回落,对企业前景威胁更大的,将是动态清零对总收入的冲击,而不是通货膨胀对净利润的挤压。

中国动态清零政策对企业构成的威胁超过了通货膨胀。标普全球评级认为,在中国平衡增长目标与严控疫情的艰难过程中,企业将需要更久才能恢复元气。

清零的影响对依赖出行和消费的行业构成了尤其显著的风险。这些行业包括企业与消费者服务业、传媒娱乐与休闲业、房地产业、周期性交通运输业等。

中国对零疫情的追求独树一帜。中国和其他大多数国家不一样,并不认为国内面临着严重的通货膨胀问题。这从今年以来的两次降息就可以看出。

好的一面在于,当世界其他国家正专注于通货膨胀问题的时候,中国可以继续集中精力对付疫情。但病毒的传染性越来越强,与中国根除疫情的目标发生了冲撞。

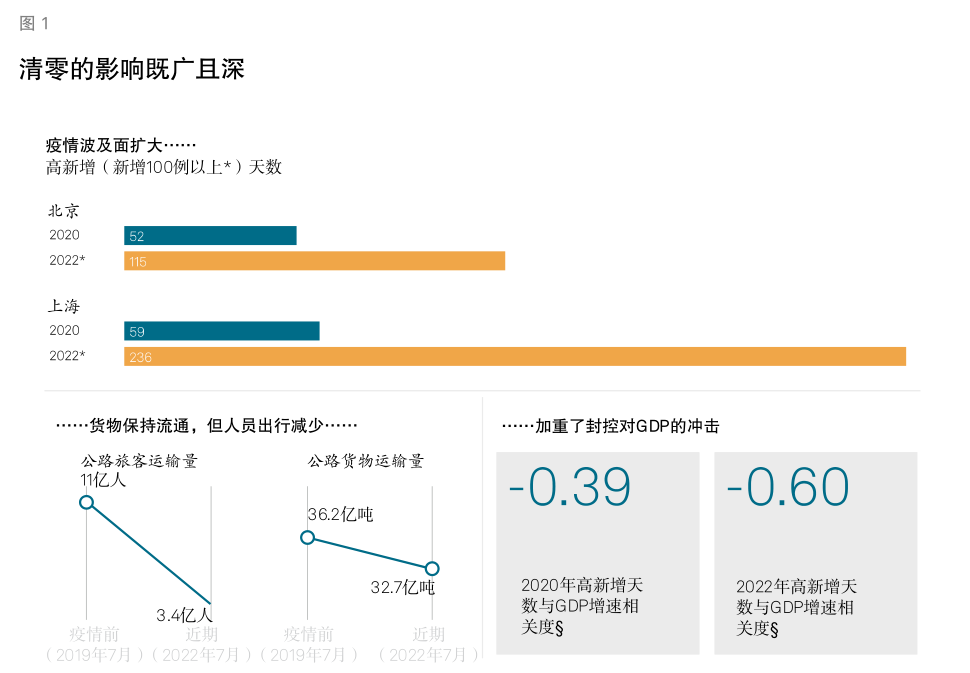

多数省份今年经历的疫情都比 2020 年高峰时期更严重。传染性增强的病毒带来了更多的高新增天数和出行限制,因此推迟了各省疫情后的复原。

在经历 2020 年的首轮疫情之后,中国经济上演绝地反弹。但今年一轮又一轮的疫情和封控,拖累了脆弱的消费,也加重了楼市危机。

今年政府打通供应链梗阻的措施帮助货物运输量恢复了正常。但人员出行仍然远低于正常水平,旅客出行量同比下降了 25%-50%。

出行的减少也不利于刺激政策的推行。虽然可能会有更多、更大规模的刺激措施出台,但我们预计,这些刺激措施的效能会被显著钝化——如果清零仍是中国的核心疫情对策。

企业评级趋势面临新威胁

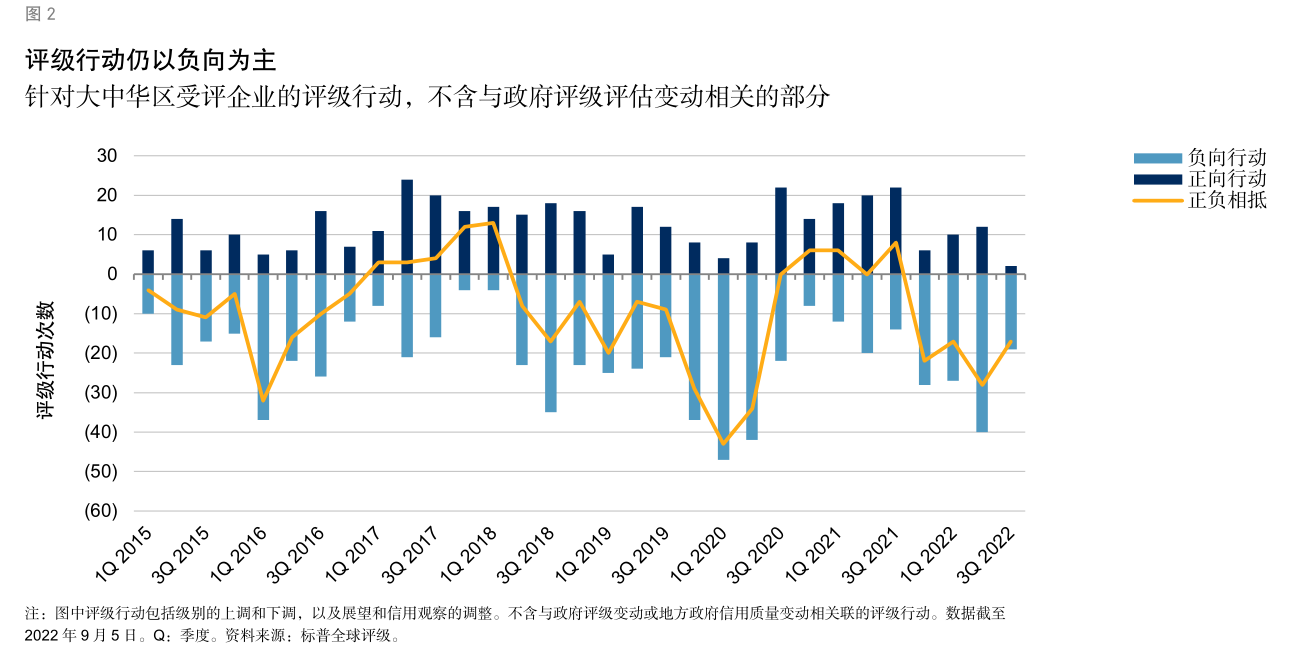

从 2018 年还没有疫情因素的时候开始,中国受评企业的评级动态一直是负向多于正向(见图 2)。当时中国经济的放缓以及中国与美国的贸易战,已经使我们的评级行动整体偏向负面。2020 年第一个疫情高峰过去之后,评级趋势迅速回升,但一年之后,随着房地产危机的影响在企业的评级中得到显现,负向行动数量再度大幅多于正向行动。

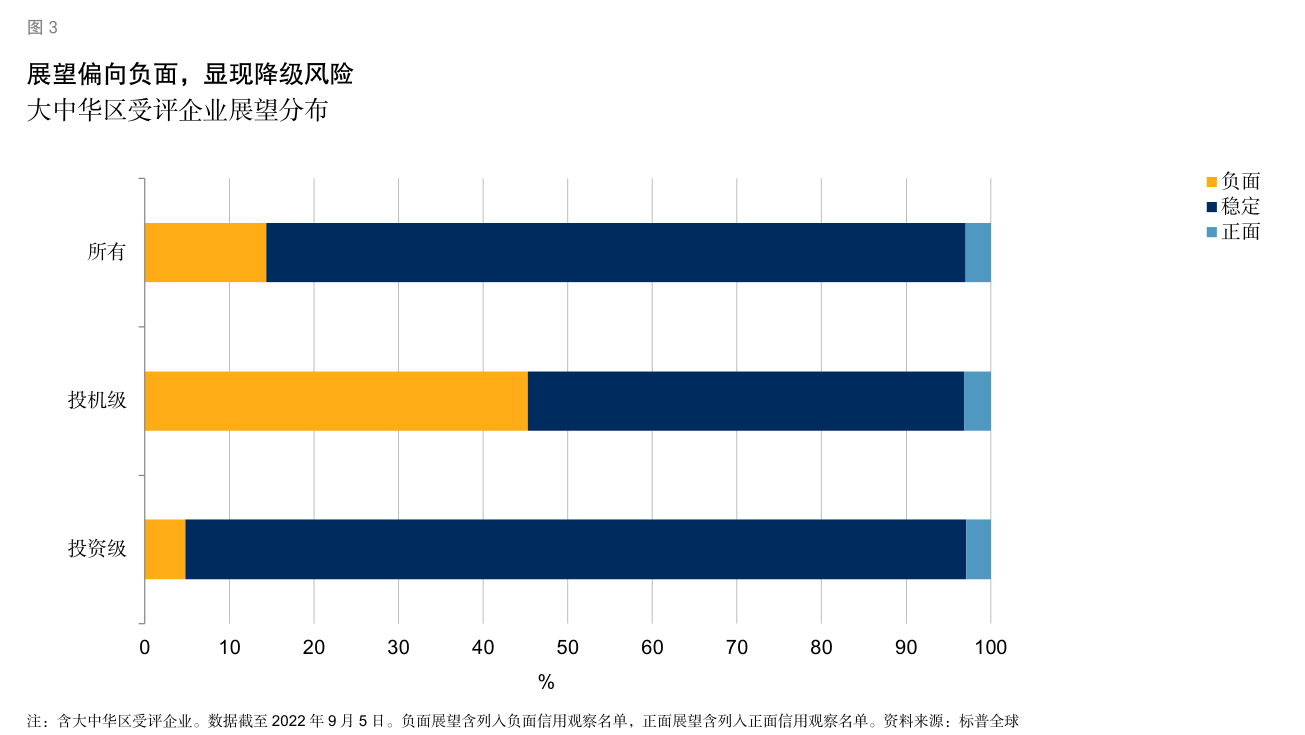

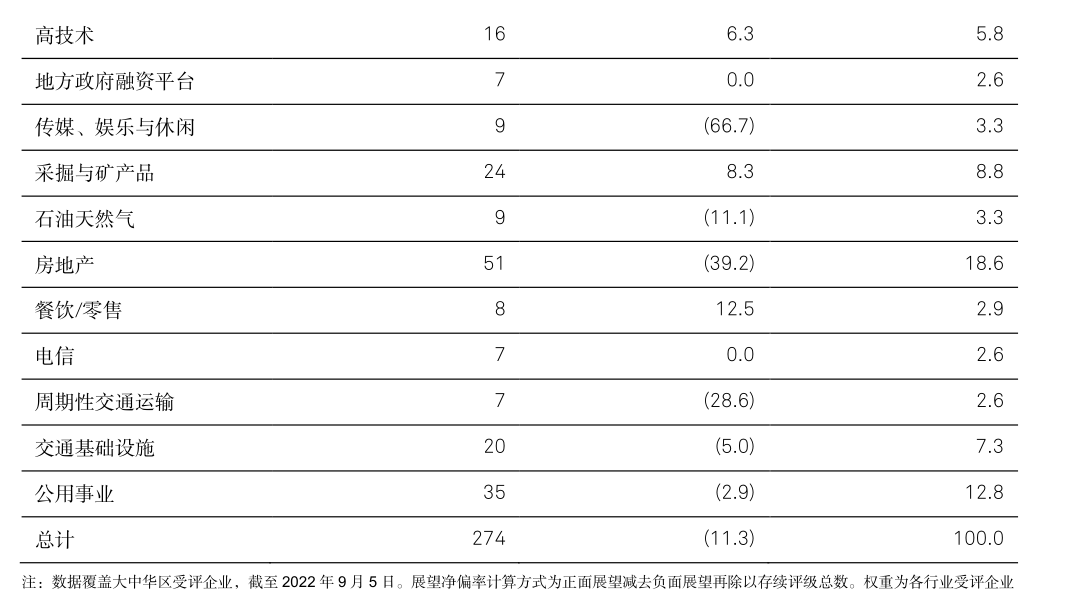

2022 年以来,企业屡受清零政策的打击,评级行动总体保持负面。2022 年出现了传染性强的新毒株,封控变得更多、更久。常常是原有的防控措施还没完全放开,新的措施又接踵而至,于是疫情与封控一轮接一轮,对经济活动造成打击。因此,大中华区受评企业的展望仍然深度偏向负面,净偏率达-11.3%。降级风险主要集中在投机级:投机级评级的负面展望占比达 45%,是投资级负面展望占比的 9 倍多(见图 3)。

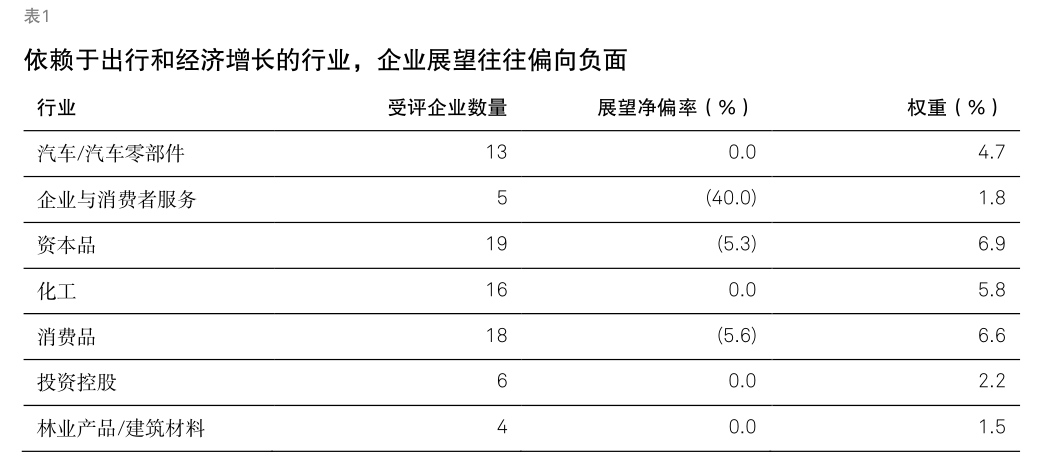

负面展望比重最大的行业包括企业与消费者服务业、传媒娱乐与休闲业、房地产业、周期性交通运输业等(见表 1)。一个共同特征是它们的前景都依赖于出行和消费,所以更容易受清零措施的影响。

毒株传染能力增强,带来更多波次的疫情

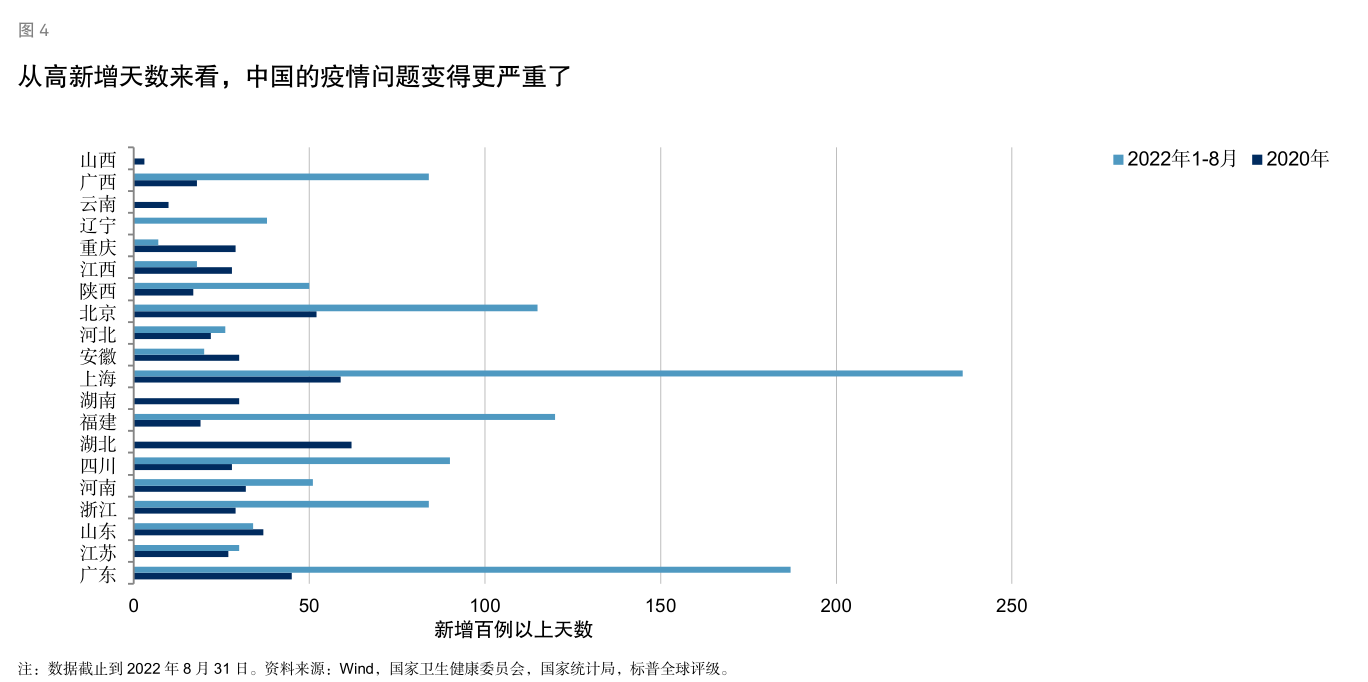

虽然 2020 年常被说成是疫情的高峰,但对中国而言,今年却要更加严重。仅仅是在 2022 年的前 8个月,就有 18 个省份的高新增天数超过了 2020 年全年,覆盖全国四分之三的 GDP 和三分之二的人口(见附录表 2)。

本文所述“高新增”是指 14 日新增感染者总数超过 100 例。据我们观察,高新增疫情发生后,受影响地区都采取了严格的封控措施。因此我们可以用高新增天数这一指标来量化某个地区采取封控措施的天数和次数。

如此分析之后我们发现,由于新冠毒株传染能力增强,很多省份的高新增天数已经大幅多于 2020 年(见图 4)。

例如,福建今年高新增天数是 2020 年全年的 6.3 倍。紧随其后依次是广西(4.7 倍)、广东(4.2倍)、上海(4 倍)、四川(3.2 倍)、浙江(2.9 倍)、陕西(2.9 倍)和北京(2.2 倍)。

更多地区承受了更大的经济压力

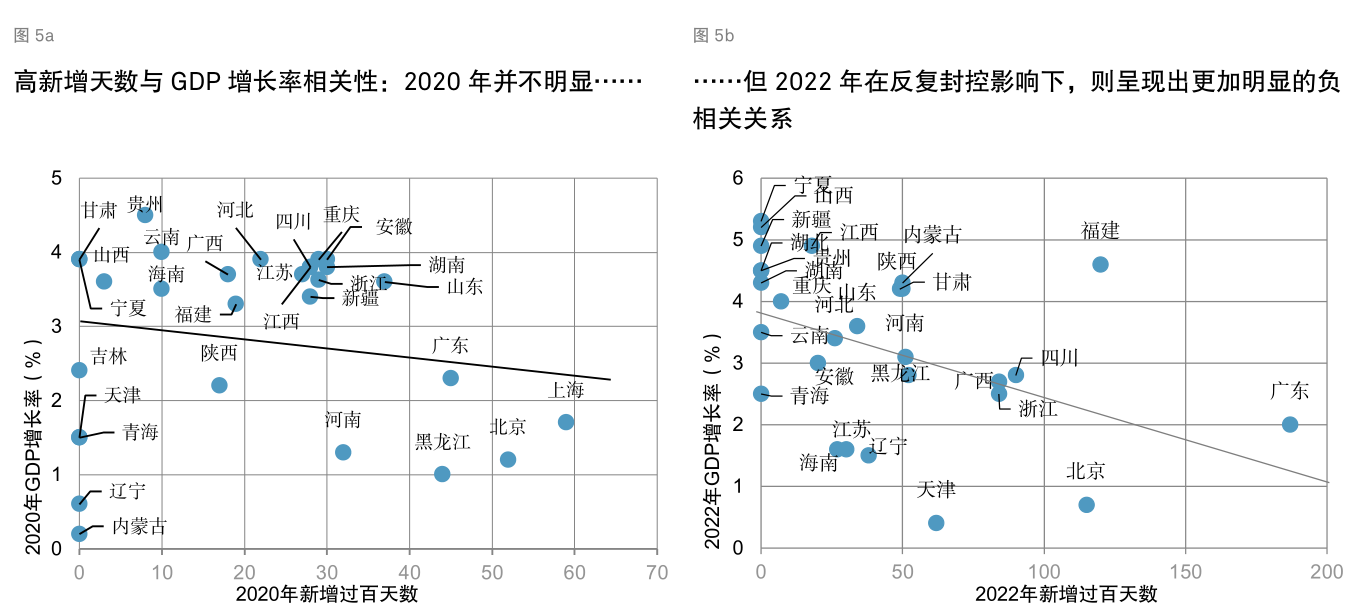

高新增天数的增多,导致全国各地反复限制出行。今年各地未能像 2020 年一样迅速地在疫情后复原,

因为封控动作推迟了恢复、加重了对经济增长的压力(见图 5a 和图 5b)。

反映到数字上,各省 GDP 增长率与高新增天数之间的负相关性已经从 2020 年的 0.39 增强至 2022年的 0.6(相关系数为 1 表示两个变量完全相关,0 表示两个变量不相关)。此外,发达省份今年增长率弱于 2020 年(见表 2),而各省人均 GDP 与 GDP 增长率之间的负相关性已经从 0.24 扩大到 0.43。这说明今年的封控可能对高收入人口聚集地区产生了更大的影响,而这些地区对全国的消费和很多企业的销售都更加重要。

最近深圳、广州、成都和石家庄的再度封控说明,只要清零政策维持不变,轮番封控以及封控对企业和经济的打击就会持续下去。

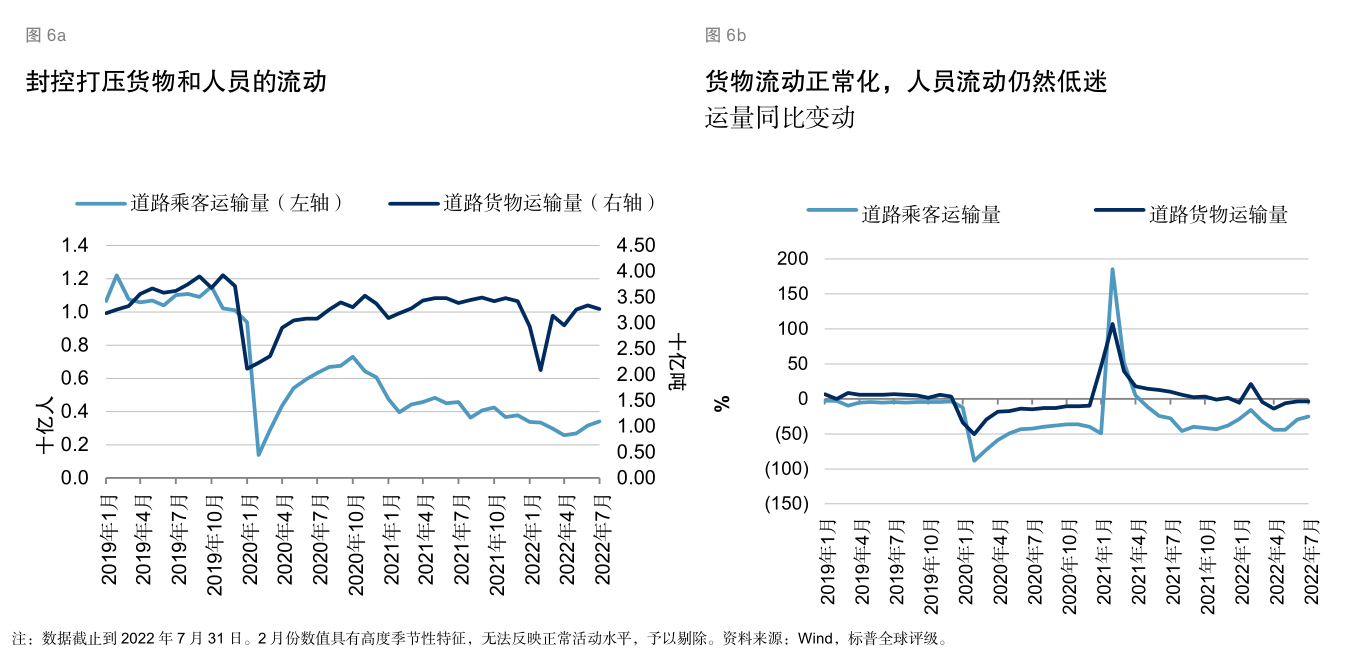

人员流动未回升,企业复苏需要更久时间

今年企业复苏之路上面临的重要挑战,除了宏观经济增长力度的减弱,还有清零对人员流动的持续拖累。从旅客运输量来看,2022 年人员流动持续减弱,一直保持着 25%的同比降幅。这与 2020 年下半年人员流动的 V 型复苏形成了鲜明对比(见图 6a)。

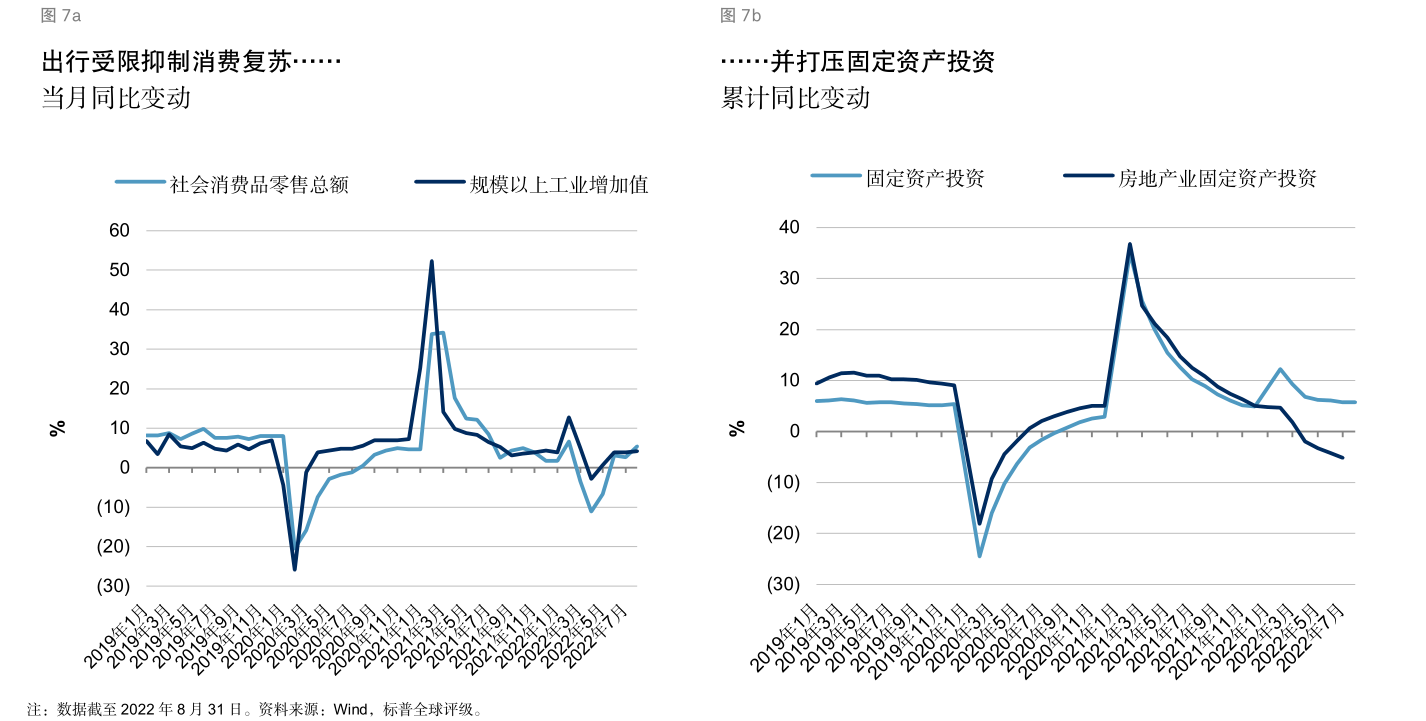

由于中央和地方政府迅速采取措施疏通供应链,货物运输量在 2020 年和 2022 年的恢复都很快。因此今年大多月数工业生产的反弹比消费品零售的反弹力度更大(见图 7a)。

值得注意的是,清零政策下旅客运输量日益呈现出一种“L”型的走势。这对于依赖人员流动的行业来说不是好事,因为“L”顾名思义是没有反弹。

清零加重楼市危机,削弱刺激效应

人员流动受阻妨碍政府刺激措施的部署,加重了楼市危机。目前我们预计今年全国商品房销售额将下降 28%-33%,

3-6 月份通常是开盘活跃期,这几个月的封控进一步打击了本已担心期房无法交付的购房者信心。封控还导致审批迟缓、开盘延期、房地产和基础设施项目施工受阻。过去一个月中央政府要求加快部署稳增长措施,说明相关项目延期问题已经严重到引起中央决策者关注的程度。事实上,依靠前期刺激政策,一季度固定资产投资总额一度小幅上扬,很快又因为房地产业固定资产投资大幅下滑而减速(见图 7b)。两个指标同步走弱,既反映了房地产行业的持续恶化,也反映了刺激措施到此仍未能扭转固定资产投资的下滑趋势。

构成威胁的是清零,而不是通胀

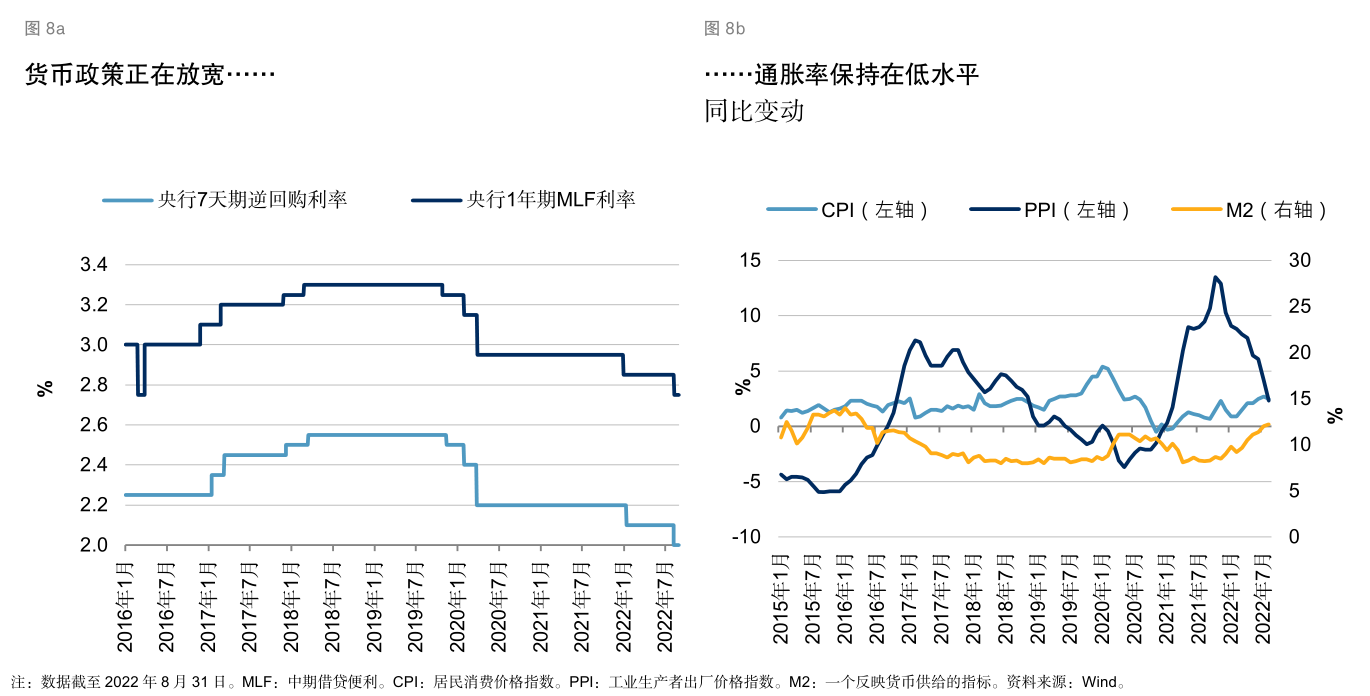

除了财政刺激,政府还采取了货币宽松措施,包括今年以来在美国、欧洲和亚洲其他国家加息之际降息两次(见图 8a)。货币宽松对中国来说是可行的政策选项,是因为政府并没有将通货膨胀视为大于其他因素的风险。

我们预计中国通胀率将稳妥处在历史区间之内,今年、明年将分别为 2.3%和 2.5%,2024 年、2025年则将略降至 2.2%的水平,对企业而言,由于今年生产者价格涨幅的回落,消费者价格和生产者价格走势呈现出合流趋势(见图8b),将会缓和来年的利润率压力。这意味着未来半年企业前景面临的威胁将主要来自清零对总收入的冲击,而不是通胀对净利润的挤压。

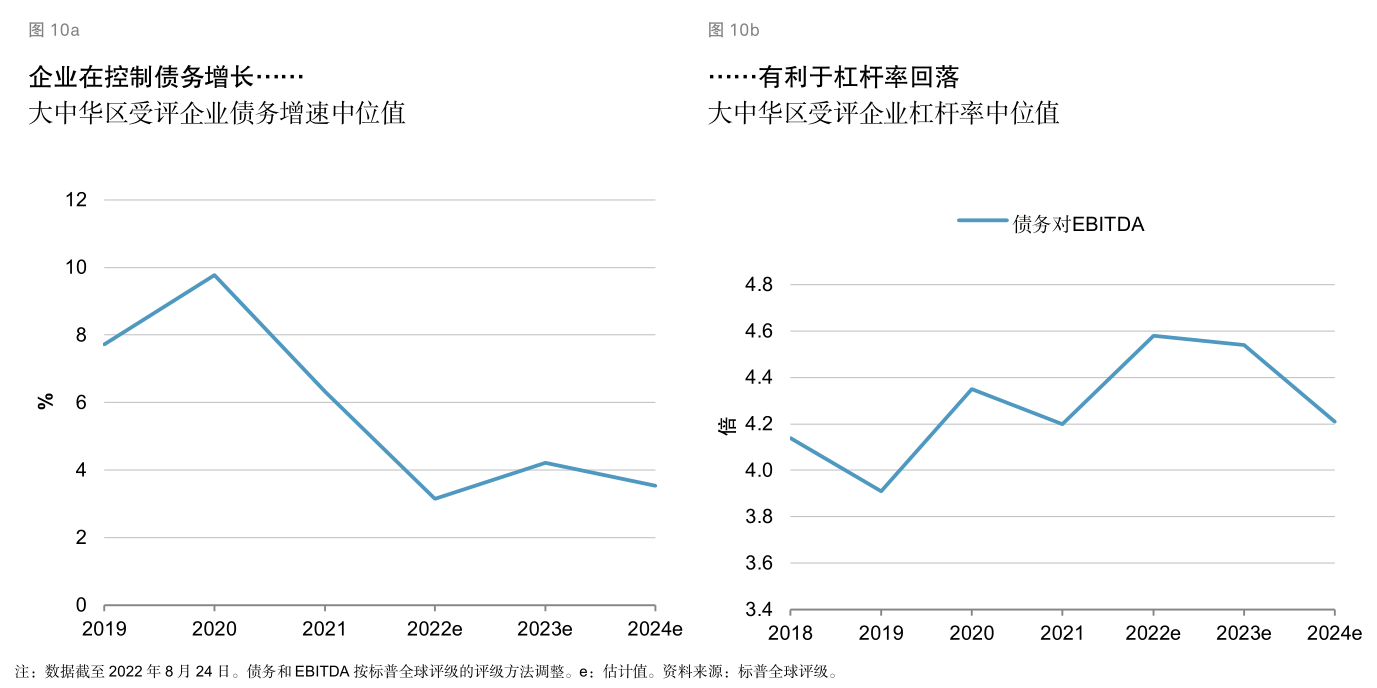

债务增长受控,将缓和杠杆压力

我们预计,虽然各种困难纷至沓来,受评企业的债务增速将会保持在相对较低的水平(见图 10a)。2022 年大中华区受评企业净债务中位值可能将增长 3.15%,增幅远小于 2020 年的 9.8%。接下来这些企业的债务水平可能会保持温和增长,预计 2023 年增速为 4.2%,2024 年为 3.5%。债务增长趋缓意味着,在营业收入面临新压力之际,企业的杠杆水平反倒有可能回落,从而扭转过去四年逐年上升的趋势。我们预计受评企业债务对 EBITDA 比率中位值将在 2022 年达到近期高点 4.6倍,2023 年将回落至 4.5 倍,2024 年继续下降至 4.2 倍。

刺激措施或事倍而功半

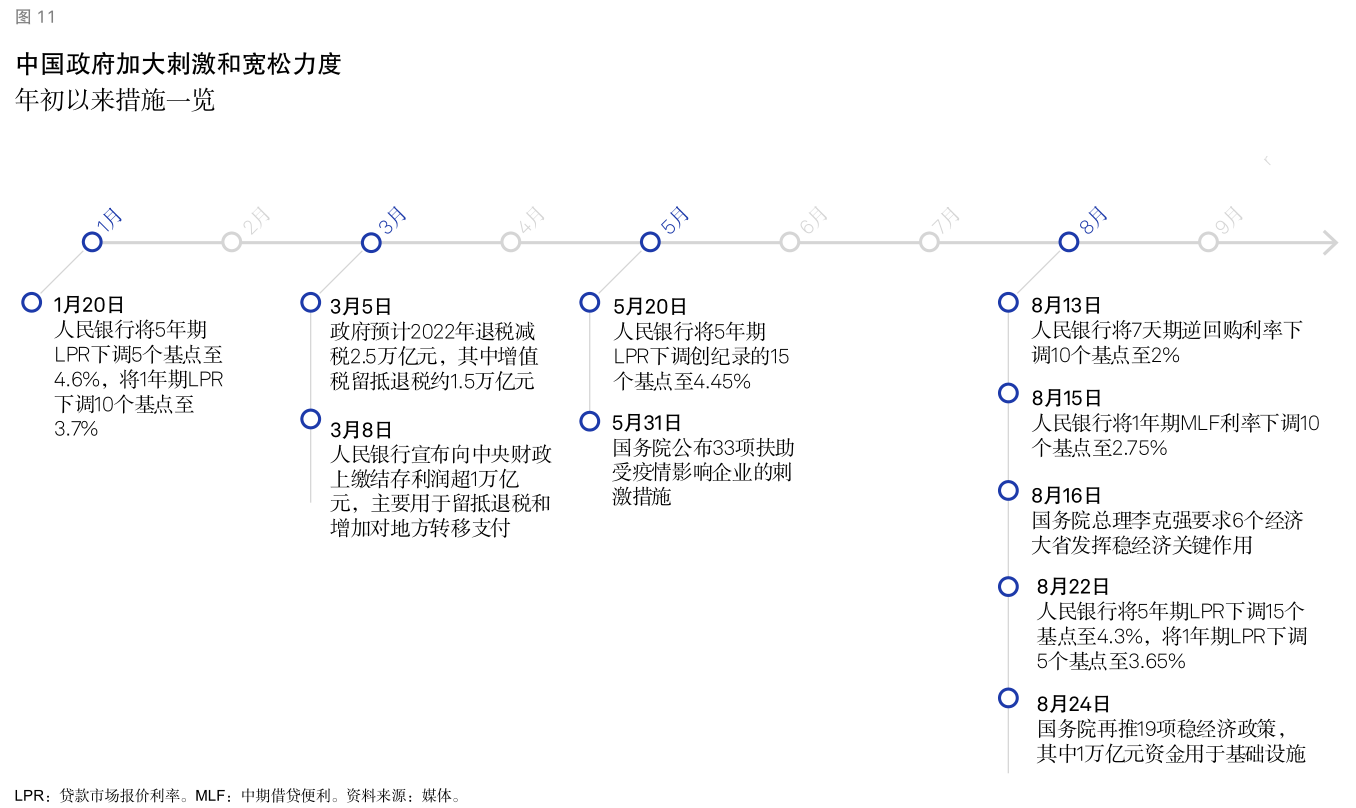

从去年年底开始,政府相继推出一系列刺激或宽松措施(见图 11)。这一转折发生在去年 12 月份的中央经济工作会议上,当时决策者分析之前紧缩政策的影响,政策重心开始向稳增长转变。

目前为止,上述措施尚不能够抵消清零政策对经济增长的拖累作用。可能会有更多、更大规模的刺激措施出台,但我们预计,出行限制的存在将导致这些措施的效能被显著削弱。两年以来,中国面对疫情的发生一直是通过加强封控来应对。10 月份重要会议之前,决策者抛弃这一方针的可能性不大,但清零政策阻碍了今年以来刺激措施效能的发挥,来年如果清零仍是中国的核心疫情对策,那么它会继续产生同样的阻碍作用。

虽然很多人认为明年政府会开始放宽防疫,但放宽的时间点仍然高度不确定。看起来相对较确定的是,随着中国在事倍而功半的道路上继续前行,中国经济和企业将越来越多地面对一条更漫长也更危险的复苏之路。

© 2024 All rights reserved. 北京转创国际管理咨询有限公司 备案号: 京ICP备19055770号-4

Transverture International Group Co Ltd, Guangdong Branch

地址:广州市天河区天河北路179号尚层国际1601

深圳市福田区深南中路2066号华能大厦

佛山顺德区北滘工业大道云创空间

东莞市大朗镇富丽东路226号松湖世家

梅州市丰顺县留隍镇新兴路881号

长沙市芙蓉区韶山北路139号文化大厦

欢迎来到本网站,请问有什么可以帮您?

稍后再说 现在咨询