中国企业国际化发展 财务创新全球化研究 商务创新与全球化 境外直接投资备案(ODI) 国际风险管理 网络安全与隐私保护 泛珠三角区域合作 转创全球科创智库 管理创新与全球化 海关监管

电子商务师 知识产权发展 价值共创 企业科创管理 创投俱乐部 全面质量管理 移动支付 私营经济 企业经营 商业模式创新 通商董事会馆 灯塔工厂 企业产品创新 客户与营销 商业规划 产品检测 金融科技 价值网络 企业创新管理 科技创新企业 精益创新 玩具产业孵化基地 餐饮美食 奶茶饮品

十四五规划专题 碳达峰中和计划 科技创新 现代服务业 全过程工程 环保技术 跨境电商合规转型 数字化转型 碳排放管理 供给侧改革 转创国际技术转移 数控工厂 专精特新企业 能源与电力 碳排放管理会计 全面绩效管理 应对气候变化 国有资产管理 制度智库 雏鹰企业 高新技术企业 进出口企业管理 盈利模式转型 瞪羚企业 绿色能源与碳核算 气候审计与鉴证 数字化监管

引语

2021年11月,国际财务报告准则基金会在第26届联合国气候大会上宣布正式成立国际可持续发展标准理事会(以下简称“ISSB”),旨在制定可持续相关信息的全球基准性标准,以满足资本市场参与者日益增加的可持续发展相关事项的信息需求。2022年3月,ISSB发布了《国际财务报告可持续披露准则第1号——可持续相关财务信息披露一般要求(征求意见稿)》和《国际财务报告可持续披露准则第2号——气候相关披露(征求意见稿)》,指出企业治理、战略、风险管理、指标和目标等信息与企业价值评估相关。ISSB计划于2022年年底出台的ESG披露准则,被广泛认为有望成为以企业价值为导向的可持续相关信息披露的全球基准,对企业估值产生重要影响。

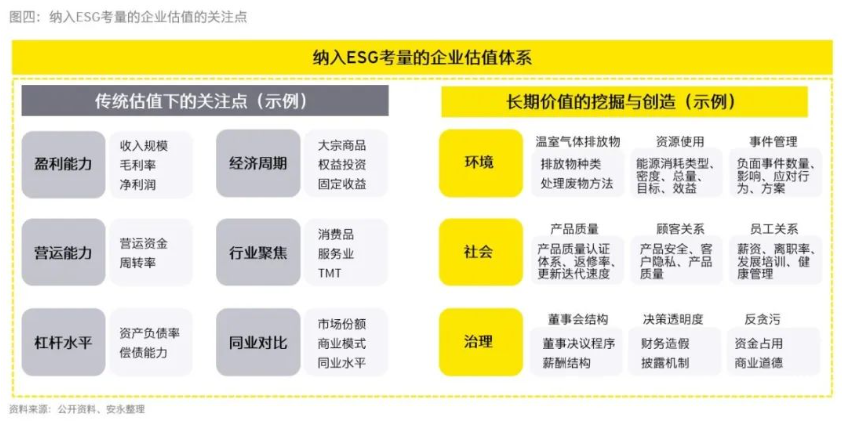

与此同时,中国资产评估协会及国际评估准则理事会(IVSC)先后发布估值指引文件,提出在企业估值中纳入ESG考量的重要性。目前,ESG估值体系尚未形成全球范围内统一的框架。在面对ESG估值时,投资者及企业仍面临较多的关于“是什么、何时评、如何评”的困惑和挑战。

基于长期的估值服务经验、对ESG的理解以及对ESG估值方法的梳理,安永将从全球投资环境出发,例证ESG投资的重要性,并提出在传统估值框架中纳入对ESG要素的考虑,用以评价ESG投资所创造的增量价值,帮助投资者及企业做出更好的投资和经营决策。

ESG理念的定义

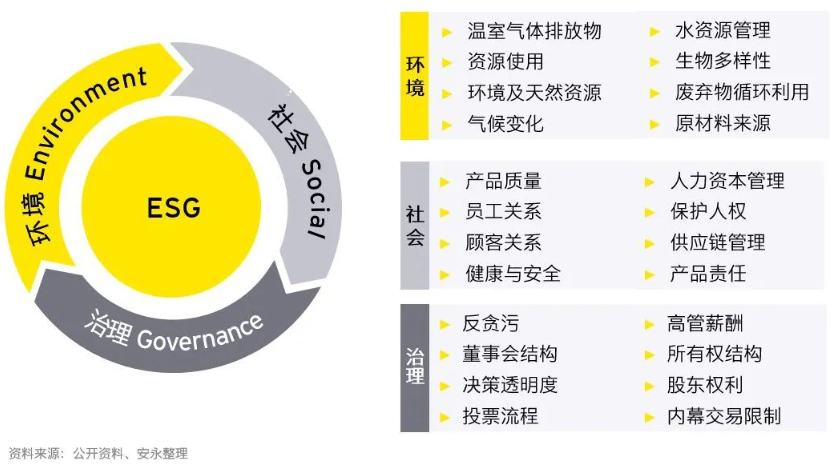

ESG理念是一种关注企业环境、社会、治理的投资理念和企业评价标准。IVSC在2021年3月发布的《ESG和企业价值》中指出,ESG代表了评估企业长期财务可行性和可持续性的众多因素,是财务业绩的先行指标。ESG涵盖的内容极其繁杂,且对于不同的地区、行业及商业模式而言,其内容存在差异。我们认为,通常ESG涵盖的内容如下:

ESG发展现状

1. 全球ESG信息披露监管趋严,推动ESG投资理念发展

在践行ESG理念的潮流下,监管层面对于ESG信息披露的要求也在逐步加强。近年来,全球主要交易市场陆续发布ESG披露相关规定,部分市场(如中国大陆、中国香港、新加坡、澳大利亚)的监管逐步趋向强制模式。根据联合国可持续证券交易所倡议(United Nations Sustainable Stock Exchanges Initiative)的统计数据,全球已有 26 家证券交易所强制要求披露ESG信息。我国A股市场ESG披露也在2021年迎来小高潮,2021年A股公司中共有1,412家公司公布ESG相关报告,覆盖A股总市值的75%,ESG披露率首次达到30%。

2. ESG基金发展提速,ESG成为投资市场核心原则

据我们观察,投资机构正逐步把ESG投资作为核心战略融入资管业务全流程,许多投资者甚至应用“ESG过滤器”指导投资策略、提高回报。公募基金是ESG投资的重要类别,2022年国内市场以ESG为主题的公募基金已超200只,基金规模跃升至近人民币2,500亿元,其中环保及低碳的新能源主题基金已然成为资本市场上的新兴力量。根据中金的预测,2025年中国ESG公募基金规模将达到人民币7,500亿元。

3. ESG投资提升企业价值,助力企业获取超额回报

尽管投资收益受到市场流动性水平、市场情绪、商业模式等诸多因素影响,ESG要素对企业价值的影响日益显著,具备ESG理念的企业被市场普遍认为更易获取超额回报。

根据MSCI的研究, 在全球市场范围内,2017年至2021年期间MSCI全球ESG领先指数的表现优于MSCI全球指数,且展现了更低的波动率和更高的夏普比率,具有显著的收益增厚效果。

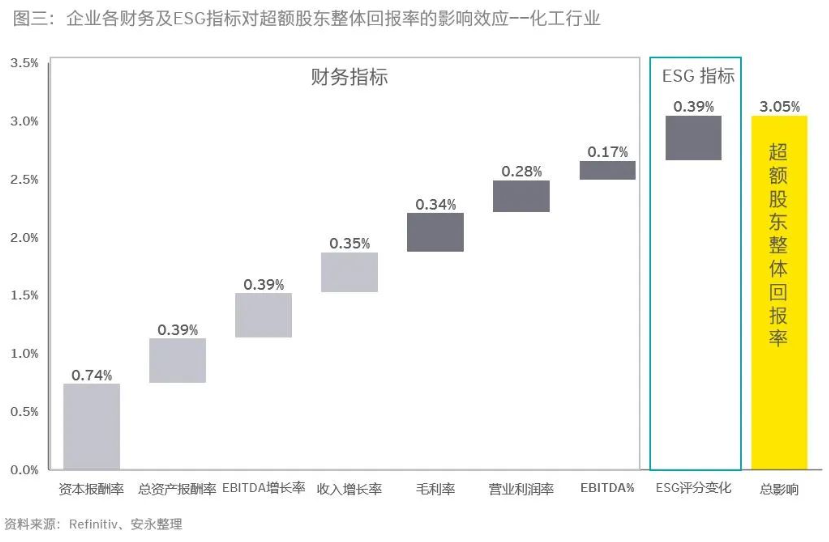

为例证ESG表现对企业绩效的影响,我们选取2019及2020年全球范围内上市公司的数据,并构建多元线性回归模型,以量化分析ESG表现对企业业绩的影响效应。其中,ESG表现采用了第三方评级机构提供的上市公司ESG评分。以化工行业为例,分析结果表明,企业的ESG表现及主要财务指标(如资本报酬率、总资产报酬率、息税折旧摊销前利润(EBITDA)增长率及收入增长率)均与企业的超额股东整体回报率呈显著正相关。如下图所示,企业的ESG评分每提高1分,超额股东整体回报率提升0.39%。ESG投资在极大程度上帮助企业获取相对于行业平均水平超额的回报。

我们采用类似方法对我国A股市场的制造业、汽车及汽车零部件行业进行分析,尽管对于不同的行业及市场,与企业业绩显著相关的财务与ESG指标及其影响效应存在差异,企业ESG表现在一定程度上对业绩具有积极影响。

ESG估值的必要性

在国家政策、行业法规及市场机制的“多轮驱动”下,ESG对企业财务与内在价值带来的正面影响日益凸显,如未能深入了解ESG的影响,可能导致投资决策及财务绩效与市场价值出现偏差。

融合ESG因素的企业价值评估

1. ESG评估框架的构建

构建一个有针对性的ESG评估框架是ESG估值的基石,其关键在于识别不同行业的ESG关键议题,衡量各议题的风险暴露程度以及公司在各议题方面的表现。考虑到ESG因素的滞后性,通常认为需关注评估指标能否影响公司未来3-5年或更长时间内的超额收益。IVSC在《ESG与企业估值》中指出,ESG估值是在现有估值方法和程序上纳入对ESG的考量,在此过程中需通过各类量化模型将ESG的“预财务”信息转化为价值计量,建立ESG因素与企业价值的传导机制。

现时三种常见的估值方法为市场法、收益法及成本法。

2. 收益法

在采用收益法对纳入ESG考量的企业估值可包含两个阶段。首先,从财务预测或估值参数两个角度考虑ESG关键因子在估值模型中的影响;其次,采用价值桥梁或情景分析等工具将ESG因素纳入企业价值评估。

第一阶段:识别ESG关键因子对现金流预测及折现率在估值模型中的影响。

a. 现金流预测

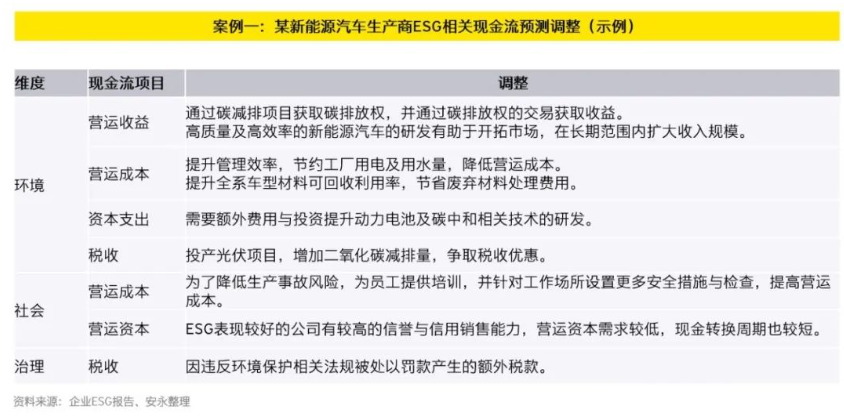

由于各企业面对的行业、区域及监管等因素各具特点,对其有重大影响的ESG因素也各不相同,针对各企业识别单项ESG因子并逐一量化可避免过度的现金流调整。以某新能源汽车生产商为例,如何识别关键ESG因子并对现金流项目进行调整说明如下:

b. 预测期

ESG投资通常对短期现金流产生负影响,但对长期价值产生正影响。因此在传统现金流预测基础上可考虑延长预测期。

c. 永续价值

ESG表现的优劣可体现在不同的永续增长率水平中。例如,研发及科技创新能力处于行业领先水平的新能源汽车生产商往往具有更高的长期成长性及价值,因此,考虑采用高于行业平均水平的永续增长率。

d. 折现率

通常采用加权平均资本成本(WACC)来确定企业估值的折现率。良好的ESG表现有助于公司更好地抵御市场冲击,系统性风险(Beta)相对较低。因此ESG特征通常需要添加到可比公司的筛选中,以识别出具有足够可比性的上市公司。同时,ESG理念可以降低公司的特定风险(Alpha)。基于此,该类公司更容易凭借其良好的品牌及信誉获得融资,享受更低的融资利率。

第二阶段:采用价值桥梁或情景分析模型将以上ESG因素的调整项纳入企业价值的评估

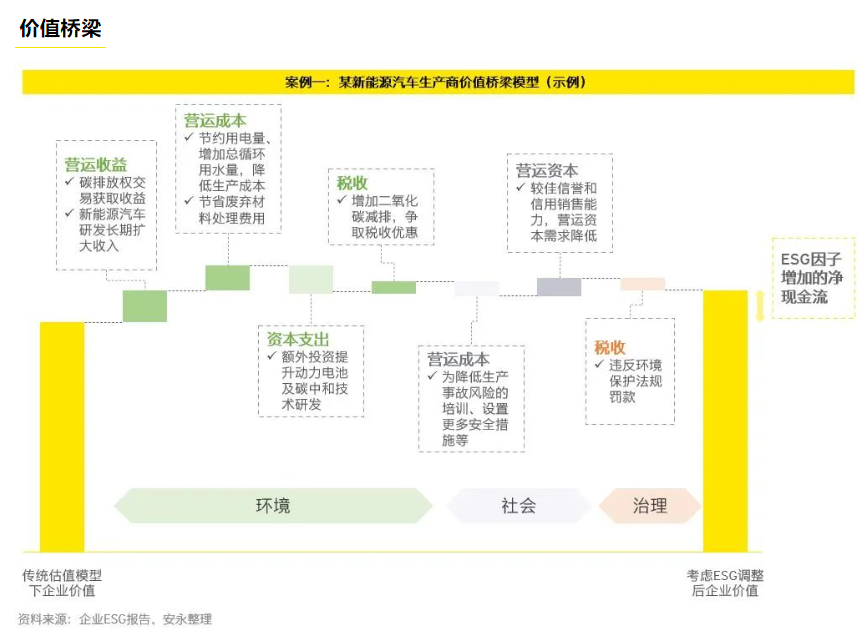

e. 价值桥梁

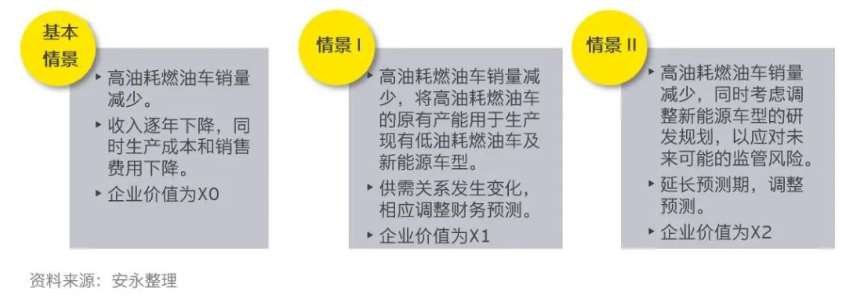

f. 情景分析

ESG关键因子对企业价值的作用在一定程度上受到政策导向、供需格局及企业战略决策的影响,因此存在不确定性。鉴于此,可以利用情景分析法,模拟分析不同情境下ESG关键因子对企业现金流的影响,并加权平均以得到调整ESG因素后的企业价值。例如对于汽车制造行业,新能源鼓励政策的推行及消费者认知提升,作为具有行业特性的重大ESG因子,对高油耗燃油车的销量产生消极影响。企业采用不同的应对方案也将会对企业价值带来不同的影响:

3. 市场法

在选择可比公司或可比交易案例时,需尽可能选取ESG表现与目标公司相似的可比公司或案例。我们建议,可以参照可持续性会计准则委员会(SASB)实质性问题路线图,对可比公司及目标公司的ESG要素进行评估。此外,国内外知名评级机构如MSCI、Moodys、中证等已建立专属的ESG评分系统,亦可据此选择ESG评级相近的公司作为可比公司。

评估机构也可以通过识别和分析ESG因素的差异以调整财务数据或估值乘数。同时,评估机构需识别ESG关键因子及其权重,构建符合目标公司行业特性的ESG因素评估体系,计算得出目标公司及可比公司的ESG分值及ESG修正系数。若ESG分值高,则向上修正,反之则向下修正。

非上市企业亦可根据ESG表现对缺乏流动性折扣(DLOM)进一步调整。ESG表现较差的企业长期经营风险较高,相应的潜在投资者较少,可以选择较高的DLOM以反映企业的ESG风险。

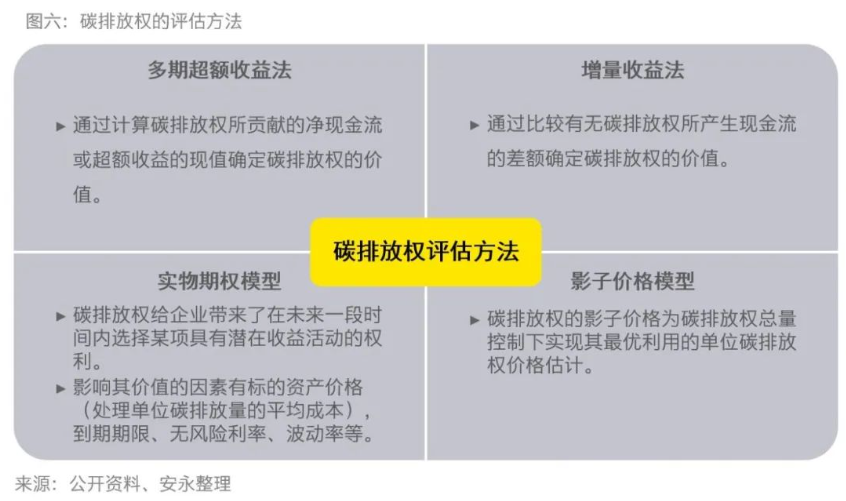

4. 成本法

采用成本法时,通常将识别的潜在可量化ESG因素视作无形资产,并采用适当的评估方法确认其价值后在资产或负债端中予以体现。资产端的ESG因素包括与清洁能源相关的机会(如碳排放权)、良好的公共关系、人力资源等。负债端的ESG因素包括弃置、环境清理义务、未决诉讼等。

不同特性的ESG因素适用的评估方法不同。以碳排放权为例,适用的评估方法包括多期超额收益法、增量收益法、实物期权模型、影子价格模型等,然而对于未决诉讼,现金流折现法则更为适用。

ESG价值评估方面的挑战及安永助力

由于缺乏标准化和统一的规范且涉及方面众多,ESG理念在企业价值中的实践充满挑战。鉴于此,ESG理念的应用不仅依靠投资者及企业自身对ESG进行各方面考量,也需要市场机制予以助力。各方共同努力方能助力ESG决策,应对未来赛道的挑战。

安永估值、模型和经济咨询团队致力于围绕ESG与企业估值、ESG评价体系构建及维护、基础设施与战略实施及ESG计量模型这四个维度,为投资者及企业管理者提供ESG领域的专业服务,助力投资者和企业管理者的投资及经营决策。

© 2024 All rights reserved. 北京转创国际管理咨询有限公司 备案号: 京ICP备19055770号-4

Transverture International Group Co Ltd, Guangdong Branch

地址:广州市天河区天河北路179号尚层国际1601

深圳市福田区深南中路2066号华能大厦

佛山顺德区北滘工业大道云创空间

东莞市大朗镇富丽东路226号松湖世家

梅州市丰顺县留隍镇新兴路881号

长沙市芙蓉区韶山北路139号文化大厦

欢迎来到本网站,请问有什么可以帮您?

稍后再说 现在咨询