对于城投来说,其三大报表处处体现的是其与政府之间的联系。在这种与政府的关系加持下,相比盈利能力甚至现金流情况,城投的资产负债情况反而更重要。并且,在城投报表中,最能反映城投与政府间关系的就是资产端,尤其是流动资产。

基于资产负债表是城投公司财务报表的核心,那么分析城投,最重要的就是要分析资产。近几年,受会计准则的变化以及城投公司业务多元化的影响,城投公司的一些资产科目有了新特征,文中对城投的应收账款、预付款项、存货、合同资产、无形资产、长期股权投资等重要资产科目的新特征做了详细解析。

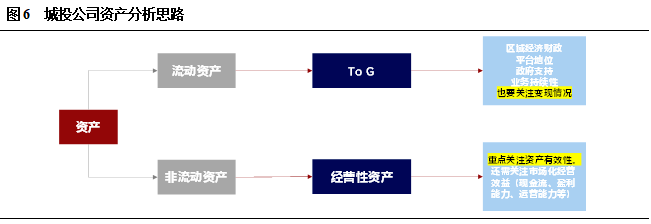

城投公司资产分析的思路:对于流动资产,绝大多数是To G(面向政府端)的。在对流动资产进行分析时,要结合区域经济财政、平台地位、政府支持和业务的可持续性,财务上重点关注流动资产的变现能力。对于城投公司的非流动资产,分析时要重点关注资产的有效性和市场化经营效益(包括未来的运营能力、盈利能力和现金流情况)。

最后,本文具体强调了对城投的应收账款和预付款项(关注贸易业务形成的非政府相关资金占用)、合同资产(关注财务分析中可能存在的误区和一些已完工未结算项目长期挂账问题)、无形资产(关注其价值虚增、变现能力情况)、长期股权投资(关注交叉持股)进行财务分析时的关注重点。

"

一、城投的报表特征——以资产负债表为核心

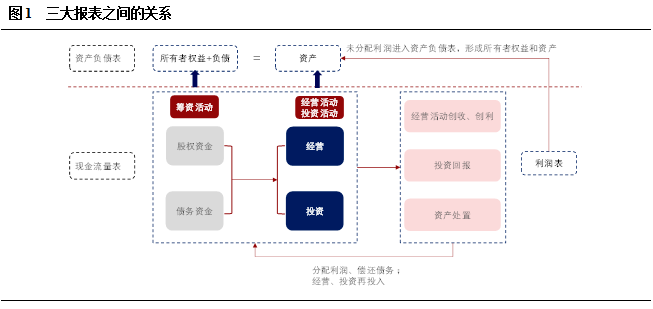

对于一般企业来说,现金流是生命线。现金流包括经营活动、投资活动、筹资活动产生的现金流,好的经营活动现金流依赖于企业经营盈利获现,好的筹资活动现金流(吸引股权投资和债务融资)除了依赖企业的经营盈利能力,还要看企业的未来盈利预期,而这部分预期就依赖于企业的资产。这就是企业三大报表之间的重要联系之一,即现金流量表为核心,但好的现金流量表需要利润表和资产负债表的支撑。

对于城投来说,基于其特殊属性,其三大报表处处体现的是其与政府之间的联系。城投的利润表中,利润总额的主要来源是其他收益(来自于政府的补助,此前,政府补助计入营业外收入,《企业会计准则第16号—政府补助》(财会〔2017〕15号)施行后,企业收到与企业日常活动相关的政府补助,计入其他收益或冲减相关成本费用,与企业日常活动无关的政府补助,计入营业外收入);现金流量表中,城投能够吸引筹资依赖于其与政府之间的关系,经营活动产生的现金流中的重要组成部分“收到其他与经营活动有关的现金”和“支付其他与经营活动有关的现金”,反映的多是城投公司与政府相关机构之间的往来款项;资产负债表中,城投的资产绝大多数都是与政府相关的,例如城投的应收账款对象以政府部门为主,其他应收款多是与政府相关机构之间的往来款项,存货多是政府代建项目或其他公益性项目。在这种与政府的关系加持下,相比盈利能力甚至现金流情况,城投的资产负债情况反而更重要。此外,城投报表中,最能反映城投与政府间关系的就是城投的资产端,尤其是流动资产,而非其收入结构。因为,随着城投公司收入多样化,仅从收入结构难以判断其与政府间是否存在密切关系,许多城投公司从事代建等相关业务,尚未结转收入,相关投入仅反映在存货、合同资产等流动资产项目中。因此,资产负债表是城投财务报表的核心。

对于主营业务不同的城投公司,会呈现出不同的报表特征。主营业务为基础设施代建、保障房业务的城投,资产以应收账款、存货、合同资产等流动资产为主,其他应收款(政府间往来款)也比较多,与政府关系密切,利润依赖于政府补助;主营业务为水、电、热等公益性业务的城投,其资产以固定资产(管网等)、在建工程、无形资产(特许经营权)为主,且由于是向用户收费,所以现金流较好;交通类城投的资产同样以固定资产、在建工程、无形资产为主,现金流也较优质。

二、解析城投几个重要资产科目新特征

基于资产负债表是城投公司财务报表的核心,那么分析城投,最重要的就是要分析资产。我们在2016年的时候,曾经对城投的资产负债表做了详细剖析,详见《拨开信仰看本质,带你读懂城投公司报表-资产负债表篇》。近几年,受会计准则的变化以及城投公司业务多元化的影响,城投公司的一些资产科目有了新特征,本部分将对城投几个重要资产科目的新特征做解析。

1.应收账款和预付款项

随着越来越多的城投公司涉足贸易业务,一些城投的应收账款、预付款项中会包含大额贸易相关款项,导致资金被占用。

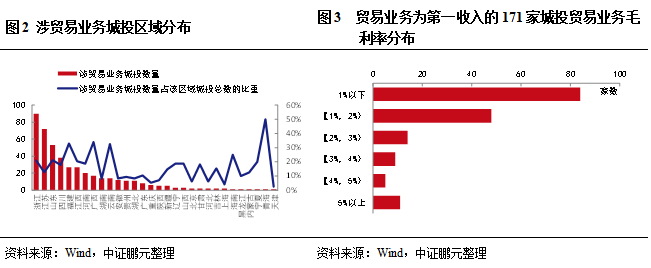

2022年城投公司的财务数据显示,收入中有贸易业务收入的城投债发行人共451家。从地域来看,广泛分布在除西藏外的其余30个地区,浙江、江苏、山东、四川较多。各地区涉贸易城投数量占当地城投总数的比重上,广西、福建、云南涉贸易城投数量占比在30%以上,山东、浙江、江西等地涉贸易城投数量占比也在20%以上。贸易业务是第一收入业务的城投有171家,其中,77%的城投贸易业务毛利率在2%以下,说明城投公司贸易业务利润微薄。城投公司贸易业务涉及的产品多为煤炭、钢铁、建材、有色金属、农产品等。业务模式上,城投公司贸易业务多采用“以销定购”模式,也称为两头定锁,就是先与下游需求企业商定所需要采购的商品和价格,再向上游采购,这种模式既避免了价格波动风险,又能加速周转、减少库存压力、提高贸易运转效率;也有少数城投公司贸易业务为“敞口业务”,即不锁定上下游,这种业务有一定的市场风险敞口。

通常,大规模的贸易业务并不会给城投的信用资质有太多实质性的加成,在信用评级时,反而更关注贸易业务会给城投带来的风险。这种风险就来自于城投贸易业务的结算方式,一般是:采购时,向上游供应商预付全额货款,销售时,收取10%定金,给予下游客户一定的赊账期,通常账期一般为1-3个月,如此,会导致贸易业务占用公司大量营运资金,在报表上就体现为贸易业务相关的应收账款和预付款项的增加。例如,某城投公司2021年报显示,其应收账款余额第一位的公司是该城投的贸易业务对手方,应收金额4.59亿元,占应收总额的43.93%。

2.存货—合同履约成本

“存货—合同履约成本”是按照《企业会计准则第14号——收入》(简称“新收入准则”)增设的资产科目,用以核算此前按照《企业会计准则第15号——建造合同》核算的“工程施工—合同成本”。所以,此前,城投公司的存货以土地、开发成本、工程施工为主,而目前,城投公司的存货以开发成本、合同履约成本、土地为主。其中,开发成本主要是棚改等房产项目,合同履约成本主要是代建项目相关成本。

3.合同资产

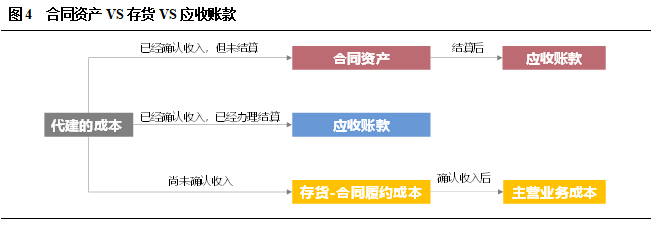

实践中,比较少城投报表会涉及到“合同资产”科目,在我们统计的2987家有2022年年报数据的样本城投公司中,749家有“合同资产”余额。根据新收入准则,合同资产是指企业已向客户转让商品而有权收取对价的权利,且该权利取决于时间流逝之外的其他因素。城投公司的“合同资产”主要是“已完工未结算资产”。在新收入准则正式施行之前,这部分已完工尚未办理结算的价款,在资产负债表日,反映在“存货”中,列示为“存货—已完工尚未结算款”,如果正常办理了结算,应将其转入“应收账款”。新收入准则下,将此前反映在存货中的“已完工尚未结算款”调整为反映在“合同资产”中,待完成结算后,转入“应收账款”。

重中之重,原则上,根据会计准则,城投期末“合同资产”反映的是已履约尚未与客户结算的部分,这部分是已经根据完工百分比法确认了收入,但是未与客户正式结算的部分,是“应收账款”的预备级,待完成结算后,会转入“应收账款”。其与“应收账款”的区别在于,“应收账款”核算的是,只需要等待时间流逝,不需要其他条件就可以收回的款项,而“合同资产”还需要经过结算这一过程。但是在实践中,由于城投收入确认的特殊性,可能存在一些城投的“合同资产”尚未确认收入的情况,需要对“合同资产”核算的项目是否确认了收入做进一步核实。

同样,原则上,“合同资产”和计入存货中的“合同履约成本”的区别在于是否已经确认了收入,即:前者是产品(或劳务)控制权已转移,已确认收入和成本,但未获得收款权利时的资产记录,未来获得无条件收款权利时,将转入“应收账款”,后者是产品(或劳务)控制权未转移,尚未进行成本和收入的确认时的资产记录,未来进行成本和收入确认时,将转入“主营业务成本”。

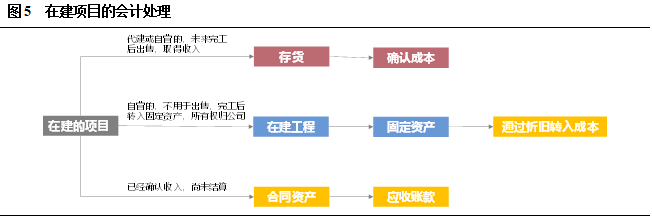

4. 在建的项目计入“存货”还是“在建工程”?

城投的在建项目该计入“存货”还是“在建工程”?一般来说,城投公司代建的(如棚改项目、基础设施代建项目等)或自营的(如未来预计出售的物业等)、目前尚未确认收入、未来完工后通过出售取得收入的项目,计入“存货”,未来实现收入时,转入“主营业务成本”。而对于未来不用于出售,城投公司自持运营的项目,计入“在建工程”,完工后转入“固定资产”,所有权归城投公司所有,未来通过固定资产折旧计入相关成本。除此之外,一些城投公司也会将已经确认收入、“未完工尚未结算”的项目计入“合同资产”,未来结算后转入“应收账款”。

5.无形资产

根据2022年城投年报数据,城投无形资产占总资产比重20%以上的城投有129家。以往,城投公司的无形资产以土地使用权为主。2020年以来,许多城投公司布局特许经营业务,该类特许经营权,在会计处理上,计入“无形资产”。城投公司获取特许经营权的方式可以是政府划拨,也可以是购入,也可以是PPP项目运营转入,前者按评估价值入账(例如,某城投根据政府文件及相关资产评估报告,将该市矿山地质环境及工矿废弃地生态治理项目尾矿废石资源综合整治经营权以评估价值192.88亿元计入公司无形资产),后两者按取得成本或建设成本入账(例如,某城投与当地水务局签订10年期的砂石经营权,实际付款 8.0 亿元)。因此,目前城投公司无形资产中,特许经营权不容忽视。

根据《基础设施和公用事业特许经营管理办法》,基础设施和公用事业特许经营,是指政府采用竞争方式依法授权中华人民共和国境内外的法人或者其他组织,通过协议明确权利义务和风险分担,约定其在一定期限和范围内投资建设运营基础设施和公用事业并获得收益,提供公共产品或者公共服务。城投公司参与的特许经营权,除了常见的城乡供水特许经营权、污水处理特许经营权、高速公路收费权、垃圾处置特许经营权等,砂石采矿权、停车位特许经营权、新能源充电桩运营权、海域使用权、广告经营权、旅游景区项目经营权等也是城投公司积极布局的业务。

6.长期股权投资

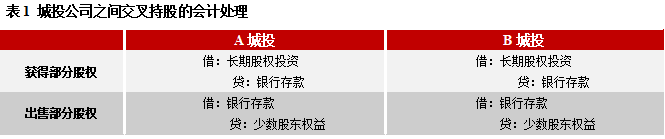

城投公司长期股权投资核算的是对参股公司(参股的PPP项目公司、上市公司、其他公司,未达到并表标准)的股权投资。需要注意的是,城投公司存在通过交叉持股的方式,增加资产端和权益端,并增厚利润表中投资收益的情况。交叉持股的具体操作方式是:假设,此前,A全资控股A1,B全资控股B1,现A转让40%的A1股权给B,B转让40%的B1股权给A,这样就实现了交叉持股,相关会计处理见下表。交叉持股的结果是:A和B仍然分别对A1和B1并表,但是各自增加了长期股权投资和少数股东权益,资产端和权益端同时增加,实现资产负债表的扩充。

三、城投公司资产分析要点

城投公司的流动资产以货币资金、应收账款、其他应收款、存货、合同资产为主,这些流动资产绝大多数是To G(面向政府端)的。在对流动资产进行分析时,要结合区域经济财政、平台地位、政府支持和业务的可持续性,财务上重点关注流动资产的变现能力。

城投公司的非流动资产以长期股权投资、投资性房地产、在建工程、固定资产、无形资产为主,这些资产多是城投公司的经营性资产,分析时要重点关注非流动资产的有效性和市场化经营效益(包括未来的运营能力、盈利能力和现金流情况)。

具体来看,对于“应收账款”和“预付款项”,财务分析时,应关注其中贸易业务形成的、非政府相关的部分,相比政府相关的“应收账款”和“预付款项”,贸易业务形成的“应收账款”和“预付款项”风险更高。账期方面,通常贸易业务的账期不会太长,以一个月居多,如果发现往来款项中涉及贸易业务的账期超过半年,就应关注货款回收风险。例如,上文提到的某城投公司2021年报应收账款中,应收贸易对手方的金额为4.59亿元,账龄在1~2年,该城投跟踪评级报告中提示“相关款项回收风险有待关注”。

对于“合同资产”,财务分析时,需要注意,原则上,“合同资产”反映的是已经确认了收入(尚未结算)的部分,反应的是客户结算与回款滞后的问题。实践中存在直接将“合同资产”误认为“目前该部分尚未确认收入,未来随着项目推进,会确认收入,是城投公司未来收入的保障”的误区,谨慎起见,在做分析时,需要进一步核实“合同资产”核算的项目是否已经确认了收入。此外,还需要关注,一些城投公司存在大量已完工未结算资产的原因在于:未结算前,相关投入计入“合同资产”,政府支付的项目款项可以计入“专项应付款”、“资本公积”等,同时增加城投公司的资产、无息负债或所有者权益,一旦结算,就要缩表,对城投公司无益。

对于无形资产,财务分析时,应尤其注意的是,特许经营权评估难度大,容易造成入账价值虚高。并且,一些特许经营权难以产生收入,存在仅用于扩充资产以进行融资的现象。例如,上文提到的某城投2020年获政府划拨尾矿废石资源综合整治经营权,入账价值192.88亿元,2021年该城投又获政府划拨户外广告经营权,入账价值28.52亿元,2022年再获政府划拨公共停车位经营权,入账价值31.50亿元,这些特许经营权除尾矿渣石销售于2022年实现收入1.38亿元外,其他特许经营权均尚未实现收入。

对于长期股权投资,财务分析时,需要关注通过交叉持股实现资产负债表扩充的情形,可以关注长期股权投资和少数股东权益的变动情况。

© 2024 All rights reserved. 北京转创国际管理咨询有限公司 备案号: 京ICP备19055770号-4

Transverture International Group Co Ltd, Guangdong Branch

地址:广州市天河区天河北路179号尚层国际1601

深圳市福田区深南中路2066号华能大厦

佛山顺德区北滘工业大道云创空间

东莞市大朗镇富丽东路226号松湖世家

梅州市丰顺县留隍镇新兴路881号

长沙市芙蓉区韶山北路139号文化大厦

欢迎来到本网站,请问有什么可以帮您?

稍后再说 现在咨询