2023年6月10日,朗姿股份有限公司(证券代码:002612)发布公告,旗下全资子公司北京朗姿医疗管理有限公司(以下简称“北京朗姿医管”)拟以现金方式收购武汉五洲整形外科医院有限公司(以下简称“武汉五洲”)75%股权和武汉韩辰医疗美容医院有限公司(以下简称“武汉韩辰”)70%股权;同时北京朗姿医管拟以现金方式收购卓淑英、平潭卓氏分别持有的武汉五洲10%、5%股权(以下统称“本次交易”或“本次股权转让”)。

一、背景介绍

1、收购方介绍

收购方朗姿股份总资产约52亿元,终端销售规模近50亿,主营业务集中于中高端女装与医疗美容行业。

朗姿股份初创于高端女装,于2000年创立朗姿品牌,连续多年在全国重点大型零售企业中位于中高端女装品牌前五名。朗姿股份目前在运营的自有女装品牌共6个,分别是LANCY(朗姿)、LANCYFROM 25(悦朗姿)、LIME FLARE(莱茵福莱尔)、liaalancy(俪雅)、m.tsubomi(子苞米),以及重新定位后的年轻化品牌LANCY FROM25。截至2022年年末,朗姿股份在国内大型高端商场、SHOPPINGMALL和重点机场共设有577家线下终端女装店铺,并且拥有15个线上销售渠道。朗姿股份“产品销售收入、销售利润率、利润总额”三项指标连续多年被纳入中国服装行业百强企业。

朗姿股份旗下“米兰柏羽”、“晶肤医美”、“高一生”及“昆明韩辰”医美品牌分别专注于不同的医美领域,并已在各自区域市场内具有较高的品牌知名度和市场占有率,覆盖成都、西安、深圳、长沙、重庆、宝鸡、咸阳等多个城市,区域规模已经形成。朗姿股份立足区域性医美业务优势,以“安全医美、品质医美、口碑医美”为基石,逐步发展成为业界具有竞争力和影响力的成长型企业。

2、标的公司介绍

(1)武汉五洲

武汉五洲成立于2017年1月13日,注册资本为1000万人民币,是一家专业从事医疗美容服务的企业,总营业面积达8,339平方米,下设微整科、整形外科、皮肤科、美容牙科等科室,业务范围包括整形美容、皮肤美容、微整形美容、植发养发、口腔牙科。

武汉五洲重视医疗效果以及顾客体验,共有19间酒店标准装修病房,8间手术室,可满足业务范围内所有手术要求。武汉五洲引进品类齐全的合规仪器设备,重视医疗安全以及客户体验。武汉五洲凭借其区域内的品牌知名度、专业的医疗团队和高质量的医疗水平、高品质的客户体验和服务等优势,近年来业务规模稳步提升。

武汉五洲目前的客户结构显示:男性占比8%,女性占比92%;客户年龄集中于25岁至45岁,其中25-35岁,占比37%;36-45岁,占比26%;25岁以下,占比15%;45岁以上,占比22%。

(2)武汉韩辰

武汉韩辰成立于2015年11月23日,注册资本为500万人民币。武汉韩辰专业从事医疗美容服务,总营业面积达4,800平方米,下设微整科、整形外科、皮肤科等科室,业务范围包括整形美容、皮肤美容、微整形美容。

武汉韩辰医重视医疗效果以及顾客体验,共有8间酒店标准装修病房,6间手术室,可满足业务范围内所有手术要求。武汉韩辰引进品类齐全的合规仪器设备,重视医疗安全以及客户体验。

武汉韩辰目前的客户结构显示:男性占比5%,女性占比95%;客户年龄集中于25岁至45岁,其中25-35岁,占比45%;36-45岁,占比24%;25岁以下,占比23%;45岁以上,占比8%。

二、增资目的

根据弗若斯特沙利文研究报告,医疗美容近年来在中国的受欢迎程度提升。按服务收入计,全球医疗美容市场的市场规模自2017年的1,258亿美元增至2021年的1,417亿美元,年复合增长率为3.0%,且其预计自2021年至2030年的年复合增长率为10.9%,于2030年将达到3,602亿美元。按服务收入计,中国医疗美容市场的增长率远高于全球市场,预计2021年至2030年中国医疗美容市场的增长占全球市场同期增长的三分之一。

2022年我国医美市场规模达2,479亿元,相较上年增长13.8%,保持高速增长。随着经济形势的好转及轻医美的发展,预计2025年中国医美市场规模有望达到4,108亿元(22年至25年CAGR为18.3%),2030年将达到6,382亿元。同时我国非手术类医疗美容市场迅速扩大,2021年市场规模达752亿元,预计2025年市场规模将上升到2279亿元(21年至25年CAGR为31.9%),有望成为医美主力市场。

我国医疗美容服务行业处于成长期,渗透率提升空间大。朗姿股份本次收购武汉五洲、武汉韩辰控股权,是朗姿股份在内生+外延的双重驱动下加快泛时尚产业布局速度,提升医美业务的规模化和行业竞争力水平的重要举措,有助于朗姿股份在武汉拓展医美业务,巩固朗姿股份区域性医美业务优势,并加快推动朗姿医疗美容业务的全国布局,助力朗姿股份成为医疗美容行业领先者。

本次交易完成后,武汉五洲、武汉韩辰由朗姿股份控股,纳入公司合并报告范围内,公司医美业务的财务状况有望得到进一步优化与改善,医美业务资产规模、收入规模和利润规模将持续增加。

三、交易方案

1、武汉五洲

(1)交易模式

北京朗姿医管(甲方)应在股权转让协议第1条先决条件全部满足后10个工作日内向博辰八号(乙方)支付交易对价的30%(即6,319.8万元,以下简称“首期对价”);在第2条先决条件全部满足后5个工作日内,北京朗姿医管向乙方支付交易对价的70%(即14,746.2万元,以下简称“第二期对价”)。

在乙方不存在违反本合同约定的前提下,如甲方未按时支付上述任何一期股权转让款,甲方每逾期一日,应按未及时支付款项的万分之三点五向乙方支付延迟履行的滞纳金。

(2)交易定价

根据银信资产评估有限公司出具的银信评报字(2023)第S00022号《资产评估报告》,截至评估基准日2023年3月31日,武汉五洲全部权益的评估结果为28,088.00万元。参考前述评估结果并经双方友好协商,双方同意武汉五洲75%、10%、5%股权的转让价格分别为21,066.00万元、2,808.80万元、1,404.40万元。

(3)股权变更

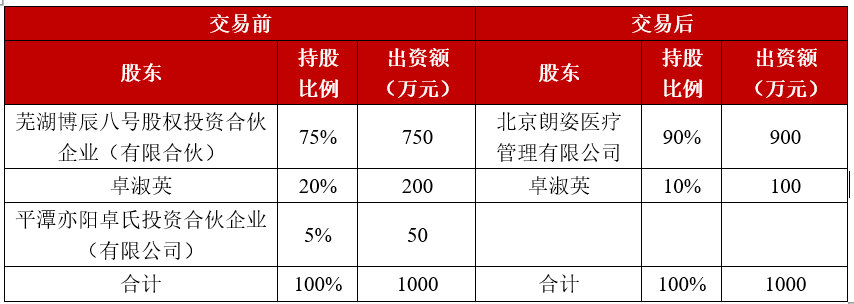

武汉五洲交易前后股权变更情况

2、武汉韩辰

(1)交易模式

双方同意,北京朗姿医管(甲方)应在股权转让协议第1条先决条件全部满足后10个工作日内向博辰八号(乙方)支付交易对价的30%(即2,125.83万元,以下简称“首期对价”);在第2条先决条件全部满足后5个工作日内,甲方向乙方支付交易对价的70%(即4,960.27万元,以下简称“第二期对价”)。

在乙方不存在违反本合同约定的前提下,如甲方未按时支付上述任何一期股权转让款,甲方每逾期一日,应按未及时支付款项的万分之三点五向乙方支付延迟履行的滞纳金。

(2)交易定价

根据银信资产评估有限公司出具的银信评报字(2023)第S00023号《资产评估报告》,截至评估基准日2023年3月31日,武汉韩辰全部权益的评估结果为10,123.00万元。参考前述评估结果并经双方友好协商,双方同意武汉韩辰70%股权的转让价格为7,086.10万元。

(3)股权变更

武汉韩辰交易前后股权变更情况

四、业绩条款

1、武汉五洲

(1)过渡期损益安排

双方同意并确认,标的股权在过渡期间所产生的盈利,或因其他原因而增加的净资产,由甲方享有;标的股权在过渡期间所产生的亏损,或因其他原因而减少的净资产,由乙方向甲方补足。双方同意在交割日后10日内确认过渡期间损益,乙方应当自确认一致之日起10个工作日内将亏损金额(如有)以现金方式补偿给甲方。

(2)业绩补偿

博辰八号(乙方)承诺武汉五洲2023年度、2024年度、2025年度(以下简称“补偿期限”)的净利润分别不低于1,710万元、2,147万元及2,466万元,累计不低于6,323万元(以下简称“累积承诺净利润数”)。

甲乙双方同意并确认,在补偿期限届满后对武汉五洲三年实现的净利润(以下简称“累积实际净利润数”)与协议约定的累计承诺净利润数的差异情况进行审核,博辰八号(乙方)应当根据专项审核报告的结果承担相应补偿义务并于朗姿股份2025年度报告公告后60日内以现金方式向甲方支付补偿款。

具体补偿金额按照下述公式计算并确定:应补偿金额=[(累积承诺净利润数-累积实际净利润数)÷累积承诺净利润数]×本次交易对价。

2、武汉韩辰

(1)过渡期损益安排

双方同意并确认,标的股权在过渡期间所产生的盈利,或因其他原因而增加的净资产,由甲方享有;标的股权在过渡期间所产生的亏损,或因其他原因而减少的净资产,由乙方向甲方补足。双方同意在交割日后10日内确认过渡期间损益,乙方应当自确认一致之日起10个工作日内将亏损金额(如有)以现金方式补偿给甲方。

(2)业绩补偿

博辰八号(乙方)承诺武汉韩辰2023年度、2024年度、2025年度(以下简称“补偿期限”)的净利润分别不低于907万元、992万元及1,113万元,累计不低于3,011万元(以下简称“累积承诺净利润数”)。

甲乙双方同意并确认,在补偿期限届满后对武汉韩辰三年实现的净利润(以下简称“累积实际净利润数”)与协议约定的累计承诺净利润数的差异情况进行审核,博辰八号(乙方)应当根据专项审核报告的结果承担相应补偿义务并于朗姿股份2025年度报告公告后60日内以现金方式向甲方支付补偿款。

具体补偿金额按照下述公式计算并确定:应补偿金额=[(累积承诺净利润数-累积实际净利润数)÷累积承诺净利润数]×本次交易对价。

© 2024 All rights reserved. 北京转创国际管理咨询有限公司 备案号: 京ICP备19055770号-4

Transverture International Group Co Ltd, Guangdong Branch

地址:广州市天河区天河北路179号尚层国际1601

深圳市福田区深南中路2066号华能大厦

佛山顺德区北滘工业大道云创空间

东莞市大朗镇富丽东路226号松湖世家

梅州市丰顺县留隍镇新兴路881号

长沙市芙蓉区韶山北路139号文化大厦

欢迎来到本网站,请问有什么可以帮您?

稍后再说 现在咨询