建筑工程管理 安全企业管理 制造企业管理 卫生企业管理 企业转型升级 工程企业管理 企业质量管理 医药企业管理 电力企业管理 企业经济管理 食品企业管理 工业企业管理 软件企业管理 能源企业管理 汽车企业管理 环保企业管理

粤港澳大湾区 消防企业管理 转型升级 装配式建筑 并购重组动态 制造业转型升级 工业转型升级 教育转型升级 外贸转型升级 能源转型升级 地产转型升级 制造业转型与高质量发展 产业转型升级 绿色转型升级 服务业转型升级 产品质量管理 产业科技管理 环境监测

稀有高熔点金属(Rare Refractory Metals,简称RRM)指在原子结构上具有共同特点的钛、锆、铪、钒、铌、钽、钨、钼和铼,这些金属具有熔点高、硬度高、电负性高、耐腐蚀等特性,已成为国内外重点领域和战略性新兴产业发展的关键材料[1]。在新一轮科技革命和产业变革的背景下,中国、美国、欧盟、俄罗斯、澳大利亚和日本等相继将其中的大部分金属纳入关键或者战略性矿产目录中,以保障本土新兴产业发展安全[2]。中国作为稀有高熔点金属矿产资源的储藏、生产和消费大国,近些年稀有高熔点金属产业(稀有高熔点金属产业,简称RRM产业)结构得到明显优化,但整个产业的优势主要集中在产业链中上游,产业链下游竞争力薄弱,且在产业国际竞争力、产品附加值、加工技术、出口结构等方面与德国、美国等发达国家有较大差距[2,3]。因此,本文运用产品空间理论剖析全球RRM产业竞争格局,寻找更为科学、具体的产业升级转型方向和资源配置策略,对提高我国在稀有高熔点金属产业价值链的地位,增强我国战略新兴产业的发展潜力与发展安全具有重要意义。

传统产业结构调整理论主要有二元结构转变理论、主导部门理论、GIFF框架理论等,这些理论均基于“产业升级是一个连续、资源自动演化的结果,同一产业在不同区域的升级路径相似”的假设,但这不仅难以为中国RRM 产业如何有序嵌入新兴产业提供指导性建议,而且容易引发疲于模仿、升级断链等问题[4-6]。与这些理论不同,产品空间理论从一国的产品结构出发,认为产业升级并非连续,而是受到产品本身累积生产能力的限制,达到一定的阈值,旧产品才可能实现向新产品的跃迁。并且,产品空间理论认为,产品空间具有明显的异质性,产品之间距离并非均等,而是受到产品的网络位置和邻近优势产品的限制,主要体现在国家间相同产业具有明显的发展差异[7]。目前,该理论已被广泛应用于南非、西班牙等国家产业转型升级研究[8],我国研究者已将 其 用 于 探 讨 人 工 智 能 产 业[6]、农 业[9]、林 产业[10,11]、纺织产业[12]和 制 造 业[13,14]等 具 体 产 业 转 型升级的问题。

基于产品空间理论,国内的研究多以遵循比较优势作为升级路径,强调产业未来的发展方向主要是发展当期无比较优势且产品密度较高的产品,表现为优势产品由产品空间的边缘区域向核心区域演进,但这在解释我国部分产业跨越式发展的现象时陷入困境。邓向荣等从能力累积视角提出拓展HK模型,认为产业升级路径不仅包括遵循比较优势,也包括创新节点和突变路径选择,中国整体产业升级路径具有适度偏离比较优势的特征,仅强调从边缘到核心的发展路径与中国国情不符[15]。Hidalgo 等基于产品异质性提出产品复杂度和国家经济复杂度的概念,认为生产一种产品需要一国拥有特定的能力组合,复杂度越高的产品拥有越高的生产率和附加值,能力越多样的国家,生产结构越复杂,高复杂度产品的多样性提升是产业结构优化的重中之重[16]。因此,产业升级方向的选择不仅需要考虑到产品本身的发展潜力,更需要考虑产品的技术能力储备,在产品空间中则体现为提高网络密集区域节点和高通量节点的占有率[17]。

依循上述思路,在稀有高熔点金属的应用从钢铁冶金等传统领域向现代陶瓷、新能源领域、航空工业、特种玻璃、原子能工业等新兴领域拓展的背景下[18],本文提出以下问题:世界各国RRM 产业产业结构复杂性如何?中国处于何种地位?中国与发达国家相比存在哪些相同点与不同点?中国RRM 产业未来的升级重点主要在哪些领域?对于上述问题的回答,不仅有助于丰富产品空间理论在中国具体产业的应用研究,也是加快我国RRM产业结构优化的关键。此外,本文将从以下方面进行拓展研究:以更为详细的六位HS 编码收集全球稀有高熔点金属产品出口数据,构建全球RRM 产业产品空间,并运用广义复杂性算法测算该产业的广义国家经济复杂度和广义产品复杂度。

开放经济背景下,国际贸易是影响一个国家产业结构最主要的外部因素,出口产品的组合一定程度映射了当地的产业结构,实际中各国也通过增加具有显性比较优势产品的数量推动产业结构转型[19]。产品空间理论认为一个国家特定产品或者产业的出现,取决于现有能力的可用性,包括资本、劳动、资源、技术和制度等能力。例如,发展一种鲜切花产业,需要冷藏设施、机场、灌溉系统、适宜的气候、良好的商业环境和政策环境,以及种植、物流、营销等方面的专业人士。从这个角度来看,具有显性比较优势产品增加实质上是拥有新能力并与现有能力重新组合,不同产品具有不完全相同的生产能力需要,这种差异性说明了产品之间的距离并不完全相等[20]。因此,对一个国家或区域而言,任意挑选下一期发展的重点产品是不明智的,选择产品空间密集区域中的较高产品密度和较高复杂性的产品作为下一期发展的重点产品,将更有助于提升一国或地区在全球价值链的地位,实现产业的可持续转型升级。

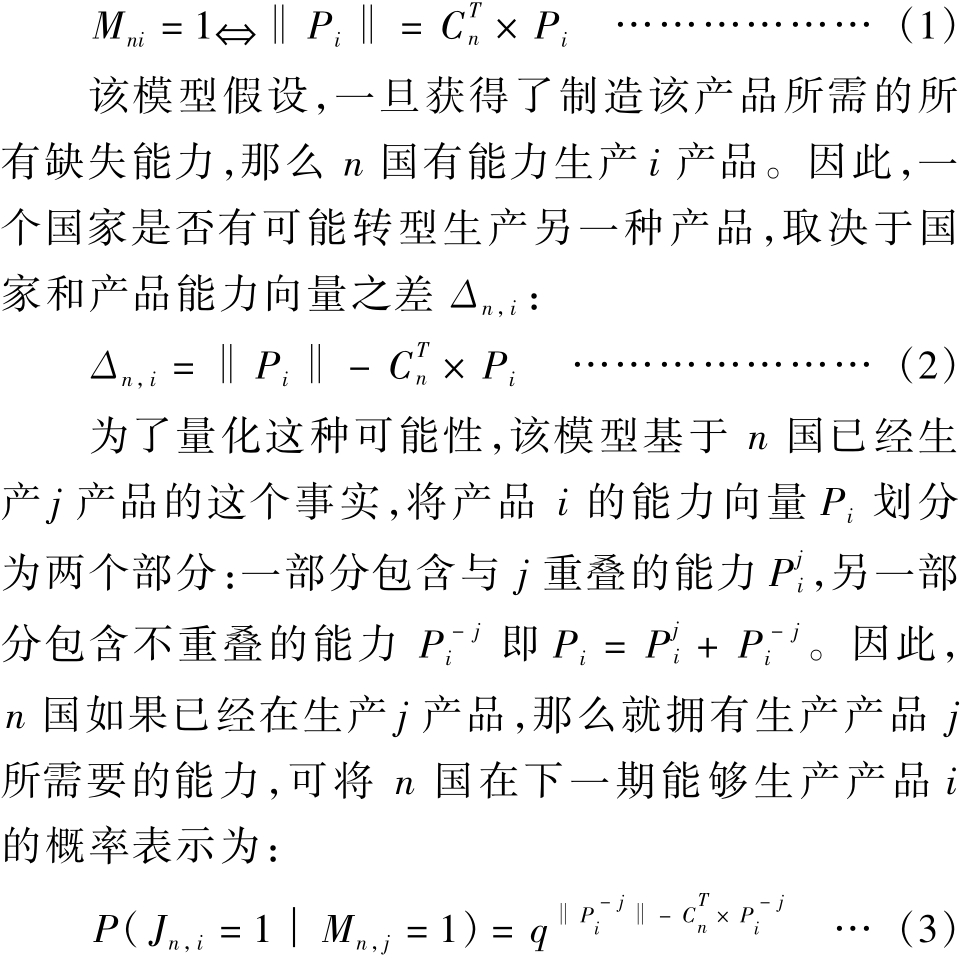

产品空间理论从“能力不可知”的视角出发,认为通过观察国家出口产品组合可以判断其拥有的各种能力,一国能否在下一期将未具有比较优势的产品发展成优势产品,取决于该国当前拥有的能力和生产该产品所需能力之间的差距。对此,O′Clery 等提出了一个更为清晰的数学模型,描述基于能力累积的产品外观[21]。首先,定义“国家—产品”矩阵Mni,衡量i 产品当期是否存在于n 国中,如果存在,则Mni =1,否则Mni =0;同理,定义一个产品出现矩阵Jni,如果i 产品曾出现在n 国,则Jn,i =1。其次,定义产品i 的能力需求向量Pi ∈{0,1}m,其中,m表示能力的个数,如果产品i 需要能力k,则Pik =1。同理,可以定义国家n 的能力拥有向量Cn ∈{0,1}m,以此衡量该国当前拥有的能力。需要说明的是,Pi 和Cn 均不可直接观测,仅仅作为模型的中间输入量。所以,如果n 国生产产品i,那么n 国则拥有i 产品所需要的能力,即:

进而,在这样的框架下通过观测一国出口产品的组合,即可描述一国的经济水平和产业结构,协助政策制定者相对准确地选择产业转型方向。近年,部分学者运用该理论对产业结构转变进行预测,证明新产业的出现和产业的转型都受到现有产业结构的影响[22],高出口增长的产品和产品密度之间有正向的关系[23,24],即产业结构演化受到原有区域能力累积的影响[25]。并且发达国家更多的是出口产品空间核心区域的高端产品,发展中国家则更多是出口产品空间边缘区域的低端产品[7,26]。总而言之,通过研究整个产品空间的结构可以识别一个时期全球的发展重点和趋势,通过与高经济复杂程度国家或地区进行对比,有助于寻找一国或者区域内产业的发展方向。

本文借鉴Hidalgo 等的方法构建产品空间[7]。首先,基于出口贸易数据计算产品的显性比较优势指数(RCA),值大于等于1,则表示这个国家或地区的i 产品在全世界中具有出口优势,反之则不具有优势。并以1 为分界线,将RCA 转换为0、1 的逻辑值。其次,基于RCA 的逻辑值计算产品之间的距离,即产品邻近度,该指标是一个条件概率的值,衡量t 时期i 产品和j 产品两种产品在劳动、资本、政策、技术、制度等要素禀赋需求上的相似性,值越大,产品之间越相似,在产品空间上越相近,通过这个指标便可构建产品空间。

在产品空间中还涉及两个重要概念:一个是产品密度,另一个是复杂性(包括产品复杂度和经济复杂度)。产品空间理论认为产品之间的转移取决于产品之间的认知距离,距离过大则更难从知识溢出获益,距离过小则难以从邻近产业学习新的知识,距离在合适范围内才有利于产品转移。为了衡量一个国家或者地区的一个产品的周边产品所累积的生产能力禀赋大小,产品空间理论提出了产品密度的概念,计算公式为:

式中:φi,j,t为t 时 期 产 品i 和 产 品j 的 邻 近 度;xi,c,t是t 时期c 国家或地区i 产品是否是显性比较优势产品的逻辑值,值越大,产品i 下一期成为显性比较优势产品的可能性越高。

为了衡量一个国家或地区出口产品的复杂性情况,Hidalgo 等基于能力理论提出了经济复杂度(ECI)和产品复杂度(PCI)的概念[16],进一步说明了不同产品的生产要求具有不同的能力,突破了“富裕国家出口富裕产品”的限定。ECI 越大,表明这个国家或地区具有更多高复杂性的产品,产品空间结构也更紧密。随着研究的进一步深入,研究者们发现基于反射法计算的ECI、PCI 未考虑到“一个国家虽然出口少数产品,但大部分都是高端产品”的情况,所获得的测量结果会丢失有关国家多样化和产品普遍性的信息[14]。因此,Tacchella等提出适合度法,这种方法弥补了原先方法的不足,但这种改进的方法实际上又破坏了经济复杂性理论的本质[27]。所以,Sciarra等又提出了一种组合方法计算广义的产品复杂度(The Generalised Product Complexity Index,GPCI)和经济复杂度(The Generalised Economic Complexity Index,GECI),该方法综合了前两种方法的优点并弥补了不足[28],计算公式为:

式中:xp,i、xc,i分别是基于产品—国家邻近度矩阵计算的产品矩阵和国家矩阵的特征向量,产品矩阵和国家矩阵构建的具体方式是将邻近度矩阵与其转置矩阵相乘,λi 是产品矩阵或国家矩阵第一和第二大的特征向量。同时,考虑到六位编码的产品中包含其他非RRM产业的产品,因此不通过出口额加权的方式计算产业的广义经济复杂度,而是以平均值衡量不同产业之间的复杂度情况。

在运用产品空间理论研究中国产业转型升级方面,国内研究者多使用Hausmann团队所整理的全球四位编码产品贸易数据或者中国工业行业数据库[29-32],但研究结论对于一个具体产业而言,实际指导价值有限。因此,为了将全球国家和地区的RRM产业纳入到同一尺度下进行比较分析,本文按照“门类划分最细致”的原则[6],选择1992—2020 年世界各国和地区稀有高熔点金属六位编码产品的出口数据,以此来分析中国该产业在全球中的地位和特征。

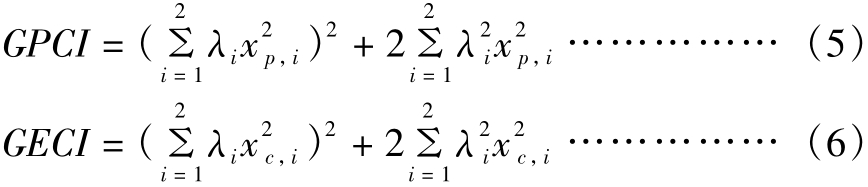

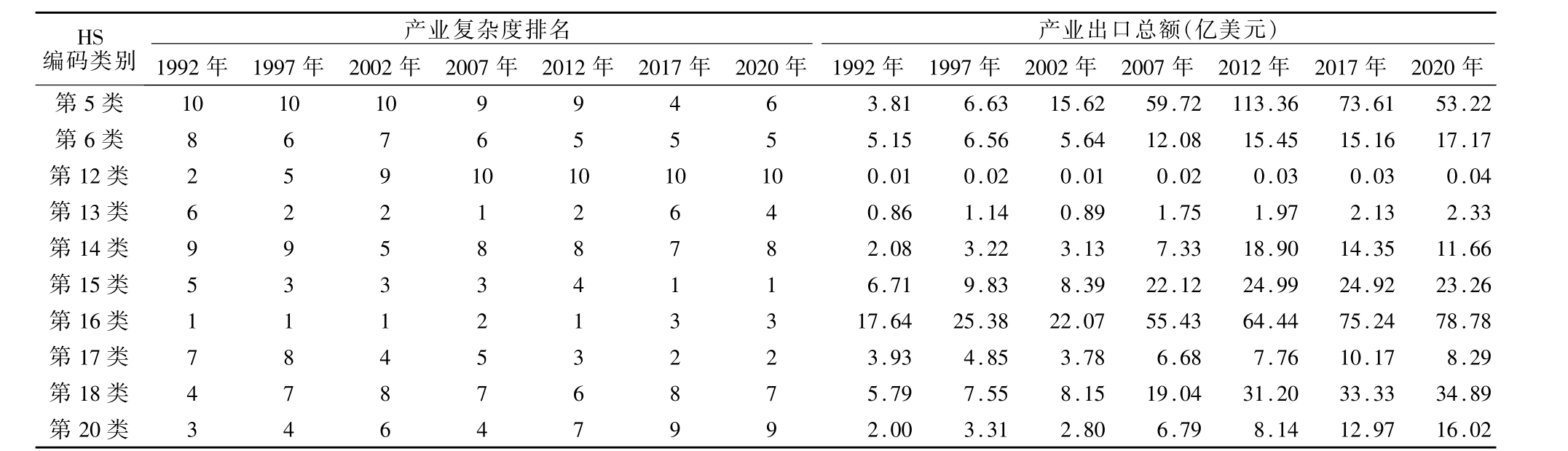

本文数据来自于UN Comtrade 数据库,数据处理方法如下:①参考王佳玉产品选取方法[33],选取含有钛、锆、铪、钒、铌、钽、钨、钼、铼这9 类金属的矿石、原材料、制品和废弃物等相关产品作为RRM 产业的产品,按照六位HS 编码共获取了334 种产品,涉及10 种细分产业;②按照HS 编码的最大类进行分类,分类结果如表1 所示;③剔除了出口不及世界进口(出口)总额0.01%的国家或地区。

表1 稀有高熔点金属产品分布

Table 1 Distribution of rare refractory metalproducts

经济复杂度基于能力理论,在综合产品多样性和国家多样性的基础上衡量一个国家或地区的生产结构多样化和经济适应性,以此确定其在全球的竞争地位[27]。简单来说,就是每种产品代表不同的能力组合,产品组合代表一国或地区的生产能力集合,高经济复杂度的国家具有更多样化的生产结构,有能力生产更复杂的产品,在产品空间中体现为优势产品更稠密并且多集中在核心区域,在全球竞争中这类国家或区域一般处于优势地位。因此,为了衡量世界各国RRM产业结构在全球的地位,本文以广义经济复杂度表征一个国家产品多样化所产生的竞争优势,探讨1992—2020 年全球RRM 产业的竞争格局及其演变机制和特征。此外,稀有高熔点金属作为新兴产业的关键材料,国家或地区的资源优势是其产业优势的重要组成部分,因此对美国、中国、澳大利亚、葡萄牙、加拿大、俄罗斯、南非、印度、巴西等主要稀有高熔点金属资源生产国家进行单独标注,结果如图1 所示。

2020 年世界各国RRM 产业的广义经济复杂度大小状况如图1 所示。从图1 可见:①1992—2020年,德国、美国、奥地利、法国、英国等欧美发达国家持续处于全球RRM产业经济复杂度排名的前列,德国、美国长期处于前三,日本从第五逐渐上升到第二并替代了美国,成为亚洲RRM产业“雁阵模式”的领头雁。这些国家的RRM 产业大部分不具有资源优势,其优势产品主要集中在产业链的中后端,主要原因是这些国家在技术基础、高端制造水平等方面具有全球顶级优势。②除美国和中国以外,其他稀有高熔点金属资源生产国的GECI 值普遍较低、国家排名较后,说明仅仅依靠资源的优势并不能有效地提高自身的产业竞争力。如巴西和澳大利亚虽然拥有丰富的锆、铪、铌、钽、铼、钛资源,但是主要出口中低端产品,应用端产品基本不具有竞争力。而德国、日本、韩国等发达国家依靠技术革新和雄厚基础生产高效高精的产品,始终占据高端市场。③中国作为最大的发展中国家,前期依靠在钛、钒、钨、钼上的资源优势一直处于前十,后期排名稳步提升,主要通过淘汰落后产能、发展中高端产品实现。值得注意的是,2020 年,中国RRM产业的GECI值为137 661,德国、日本、美国则分别为227 395、165 654、156 703,可以发现中国在RRM 产业与主要发达国家仍存在明显差距。

图1 世界各国与地区RRM产业GECI值排名演变

Figure 1 Evolution of GECI ranking of RRM industry in various countries and regions in the world

注:图中突出显示国家为主要稀有高熔点金属资源生产国。

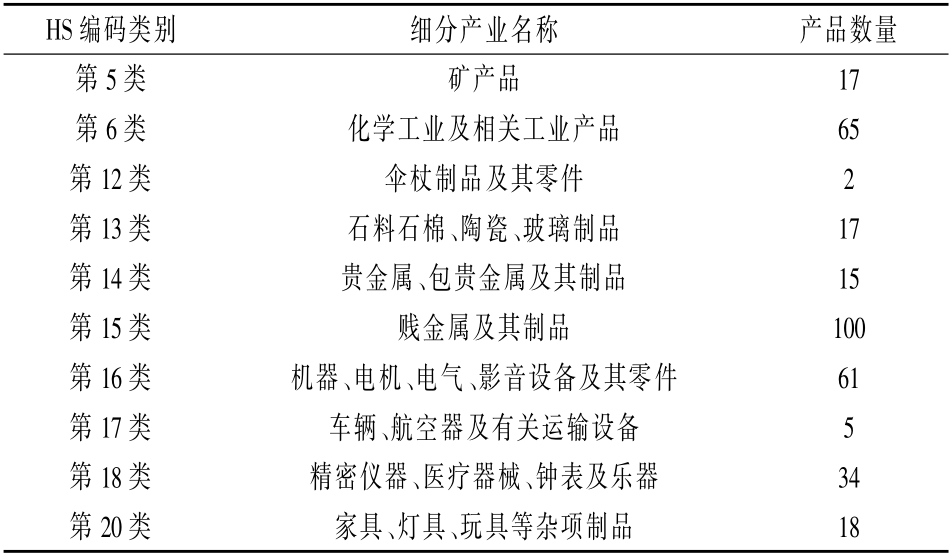

现有研究表明,一个国家或地区在产品空间的位置可以反应其生产能力的组合及其专业化领域。因此,为进一步分析全球RRM 产业结构的演变规律,明确产业未来发展的重点领域,本文对1992—2020 年全球RRM产业产品空间结构进行可视化分析。

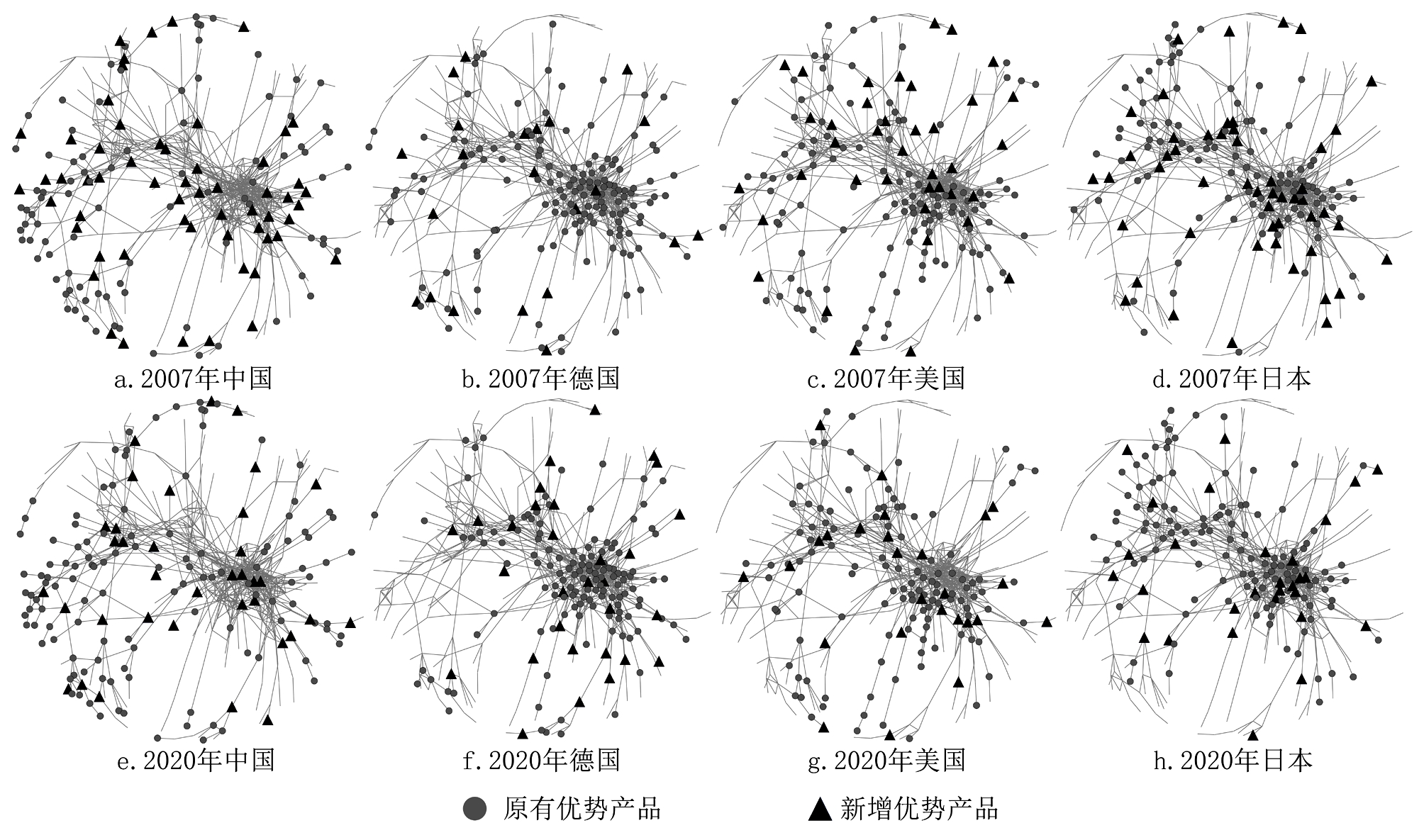

首先,利用最大生成树构建一个骨干网络保证所有节点相连;其次,采用边是节点的两倍方法筛选出邻近度最大的边,以此构建一个网络;最后,将这两个网络进行叠加,建立全球稀有高熔点金属产品空间(图2)。其中,节点表示产品,节点之间的连线表示产品之间的邻近度,值越大,产品之间的能力相似度越高,颜色则表示不同的细分行业,节点大小表示全球该产品的平均出口总额。

从图2 可见,全球稀有高熔点金属产品呈现明显的“核心边缘”结构,核心区域主要以技术含量较高的机器、电机、电气、影音设备及其零件类、化学工业及相关工业产品和精密仪器、医疗器械类产品为主。从世界稀有高熔点金属产品的平均出口额来看,1992—2002 年各类产品的平均出口额差异较小,随着年份的增长并未出现大幅度的增加,但2002—2020年各类产品的出口额呈现明显的差异性,核心区域的高平均出口额产品主要以机器机电类产品(如:产品HS编码为851790 品目8517 的电气部件、847989 和847990 的机器及机械用具的零件、848180用于管道、锅炉壳体、罐体、大桶等的阀门、844390 的印刷机械的零件)、精密仪器及医疗器械类产品(如:901890未列入品目9018 的医疗、外科或牙科器械和器具、901020 品目9010 号内的负极镜及其他设备、901380品目9013 中不分类别的光学器件、用具及仪器(包括液晶器件))和化学工业及相关产品(如:382390未未经修订的化学产品、制剂及化学工业或有关工业的残余产品),非核心稀疏区域的高平均出口额产品主要有711319(属贵金属(不包括银)制,不论是否镀有或包有贵金属,及其零件)、260111(未烧结的铁矿石和精矿)、880300(品目8803 内的飞机或直升机部件)、950390(玩具)等。此外,产品271000(未说明的制剂,按重量计含有从沥青矿物中提取的石油或油的70%或以上)处于边缘区域,由于该产品2002 年后出口额远高于其他产品,并且其内部蕴含二硫化钼的基脂产品仅占其中的小部分,因此在图2 中隐藏了该产品。可见,随着时间的推移出口总额增长快速的产品一般是资源型产品或者是核心 区域的产品。

图2 RRM产品空间结构演变

Figure 2 Evolution of the product space structure of RRM

为了进一步展示十大类细分产业的差异,本文对1992—2020 年的产品数量、出口总额、产业复杂度进行分析,其中产业复杂度是各产业内部的平均产品复杂度,结果如表2 所示。

表2 RRM细分产业复杂度排名及出口总额

Table 2 Complexity ranking and total export value of RRM sub- industries

首先,从产品种类来看,第6、15、16、18 类细分产业是RRM 产业的主体。其次,从产业复杂度来看,大部分细分产业的复杂度排名在研究期内没有太大变化,第16、18、15 类细分产业复杂度的排名一直在上游,其中第16 类的机器、电机、电气、影音设备及其零件产品的产业复杂度排名基本为第一,其内部产品在产品空间结构中也多处于核心区域。第5、6、14 类产业复杂度排名持续处于下游,第5 类矿产品的产业复杂度排名基本处于末尾。第12、13 类产业是复杂度排名变化最大的细分产业,第12 类的伞杖制品及其零件的复杂度排名则由第二下降到第十,第13 类石料石棉、陶瓷、玻璃制品的复杂度排名则由第六上升到第二。第三,从出口贸易总额来看,2020年复杂度最高的第16 类产业的出口总额由之前的17.64 亿元增长到78.78 亿元,是除第5 类产业以外增长幅度最大的产业。综上可见,随着经济的增长,除资源型产业以外世界各国趋向于发展高复杂度产业。

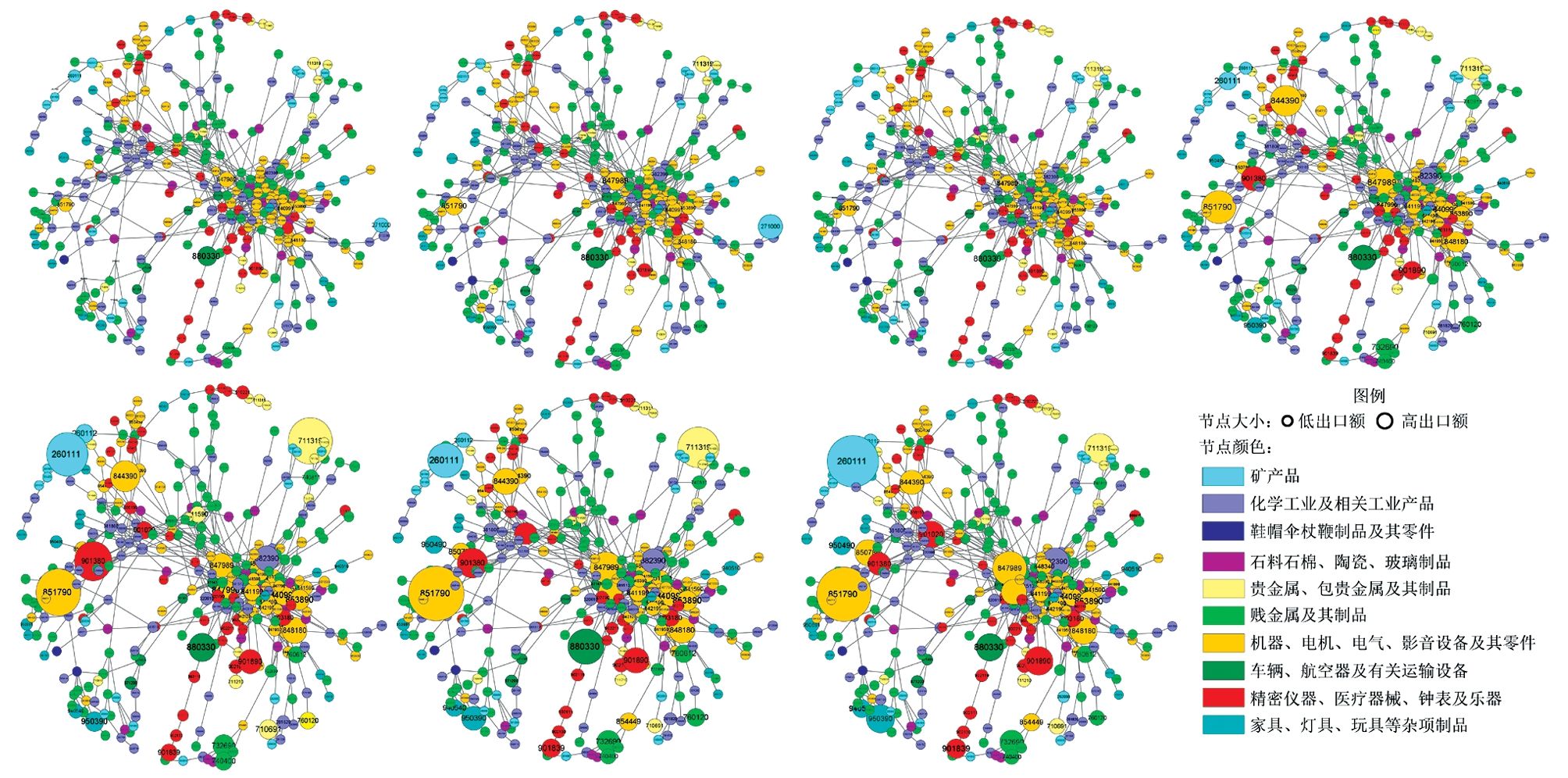

随着经济的发展,各国倾向于提升具有显性比较优势产品的数量,但各国在全球产品空间上的位置不尽相同,一国所处位置反映了当前该国的产业结构特性。前文分析显示,中国RRM产业经济复杂性与德国、美国、日本相比仍有较大差距,为探究这种差异是来源于优势产品的数量还是产业结构复杂性,以及寻找中国RRM 产业升级方向,本文对中德美日RRM产业的优势产品数量及在全球RRM 产业产品空间中的位置进行综合对比分析。

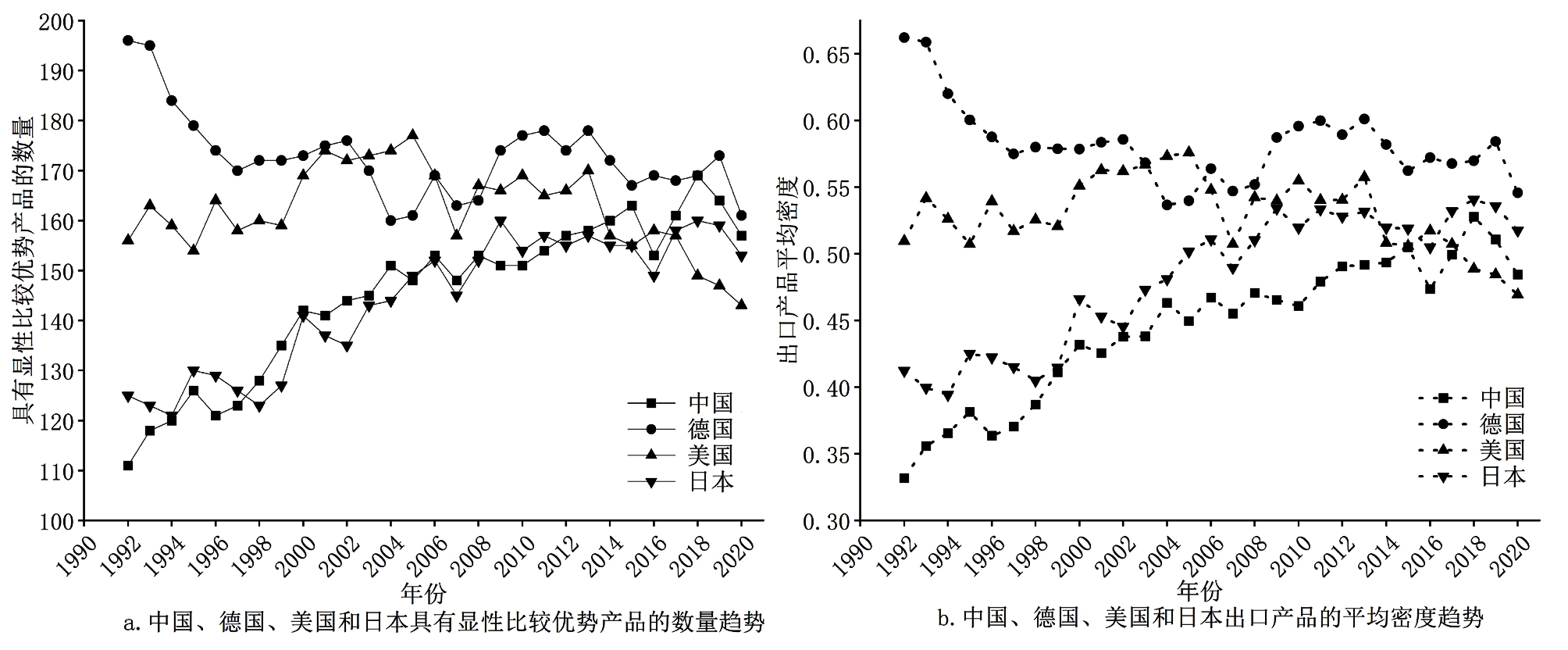

计算中国、德国、美国和日本RRM 产业具有显性比较优势的产品数量,并以平均产品密度衡量这4 个国家的发展潜力,结果如图3 所示。从图3 可见,中国RRM 产业优势产品的发展趋势与日本相似,与德国和美国存在明显差异,并且优势产品数量并非中国RRM 产业经济复杂性远低于其他三国的根源。从具有显性比较优势产品的数量来看,1992—2020 年德国和美国总体上有所下降,中国和日本则呈现波动式上升趋势并且差距较小。1992年,中国、日本与德国、美国之间在优势产品数量上有较大差距,优势产品数量排名从高到低依次为德国、美国、日本、中国。但进入20 世纪以来,4 国之间的差距明显缩小,2013 年中国首次超过美国位列第二,2017 年日本首次超过美国位列第三,2020 年优势产品数量排名从多到少依次为德国、中国、日本、美国。从平均产品密度来看,1992—2020 年4 个国家RRM 产业平均产品密度的趋势线与优势产品数量趋势线相似,可见平均密度与优势产品数量密切相关。长期来看,增加优势产品的数量将有助于增强整个国家产品空间的发展潜力。中国优势产品数量虽超过美国、日本,但产业发展潜力低于日本,这可能源于日本在稀有高熔点金属领域主要是通过生产技术和加工能力建立优势,而中国RRM产业更多是依靠资源优势形成产业优势。

图3 中国、德国、美国和日本RRM产业的优势产品数量与产品密度

Figure 3 Number of RRM advantageous products and product density in China,Germany,USA and Japan

中国、德国、美国和日本RRM 产业产品空间结构及其演化差异具体如图4 所示。从图4 可见:①1992—2007 年,中国具有显性比较优势的产品在整个产品空间中比较分散,核心区域优势产品数量比较稀少,原有优势产品和新增优势产品零散地分布在中间和边缘区域。德国新增优势产品数量较少,主要分布在非核心区域,但其核心区域原有优势产品十分密集,并且数量上超过其他3 个国家。美国新增的优势产品和中国一样在产品空间中呈现分散状态,但是与中国不同的是,其核心区域原有优势产品数量更多并且更密集。日本在这个时期,增加的优势产品主要集中在核心区域,多为高复杂性的化学工业及相关工业产品和精密仪器、医疗器械类产品,其原有优势产品也较多集中在核心区域。②2007—2020 年,德国、美国、日本核心区域的优势产品数量远超中国,呈现“核心为主、边缘为辅”的产业结构布局;从新增优势产品在细分行业的分布来看,德国主要在第15 类,美国主要在第6、15、16 类,日本主要在第15、16 类,中国主要在第16、6 类;从原有优势产品在细分行业的分布来看,德国主要在第16、17、12 类,美国主要在第6、15、16、18 类,日本主要在第6、15、16 类,中国在第16、12、17 类。③1992—2020 年,德国、美国和日本重点发展的产品集中在产品空间的核心区域,即将加工制造以外的环节通过跨国公司或者合资企业的方式外包给其他国家,本土则专注于技术的研发和高端制造。这不仅维持了这三国RRM产业的国际竞争力和话语权,也在一定程度上规避了主要资源生产国的出口配额、关税限制等政策影响。此外,日本经济复杂度超过美国在产品空间的体现是日本核心区域的优势产品更多更密集,主要原因是日本在2008 年金融危机之后不断进行制造业调整,逐步将发展重心转向高科技、高端制造产业,实现了整个制造业的转型升级。④通过对比分析发现,中国RRM产业虽然在优势产品的数量与德国、美国和日本差距较小并具有一定的优势,但是在产业结构上与其他3 国相比明显不足,内部结构的劣势是中国RRM产业经济复杂度远低于德国、美国和日本的重要原因。1992—2020 年,中国RRM 产业的产品空间核心区域的优势在不断增加,但优势产品主要集中在产品空间的中间和边缘区域,处于价值链的中低端环节,附加值、竞争力较低。因此,中国RRM产业不仅需要加强产品空间核心区域产品的基础研究和关键技术研发,更需要增强稀有高熔点金属新功能的产业化应用,引导传统稀有高熔点金属企业的生产范围向产业链后端拓展,将产业发展重心逐步向产品空间的核心区域转移,优化产业结构,实现产业发展潜力的增强和产业国际竞争力的提升。

图4 中国、德国、美国和日本的RRM产品空间分布

Figure 4 Distribution of RRM product space in China,Germany,USA and Japan

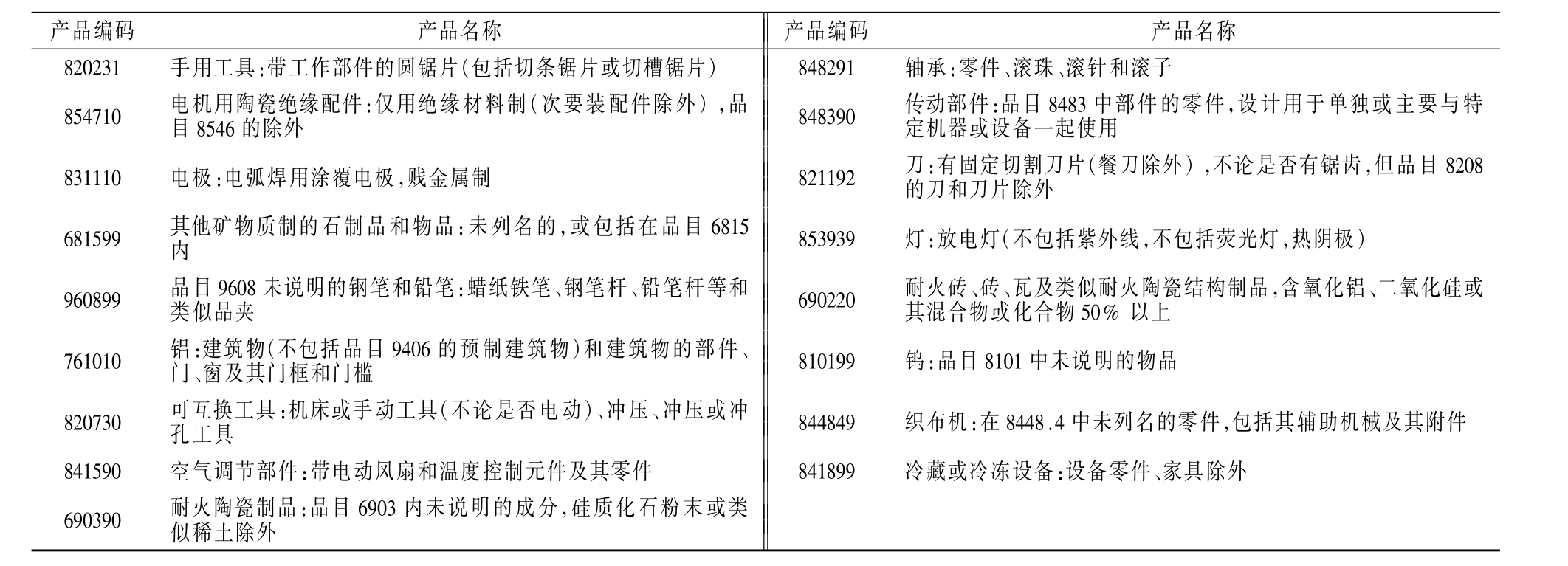

提高出口篮子的质量是产品空间理论关注的焦点,上述分析中阐述了中国RRM产业的发展瓶颈主要是出口篮子的质量不足。虽然高复杂性产品内涵的能力值更大,更具有价值,但是对于一个国家而言,还需考虑这个产品的现实状况和发展前景。而且,产品密度和产品复杂度的交互作用,不仅对于产业升级有显著的正向影响,对于阻止产业失势也有着正向的影响作用。所以,以产品密度和产品复杂度对中国RRM产业的产品进行排名,可以明确该产业未来的发展重点。中国RRM 产业的产品主要可分为“中密度,中复杂度”“低密度、高复杂度”“高密度,低复杂度”和“低密度、低复杂度”4 种产品。表3中仅展示了产品密度和产品复杂度均高于均值的产品,即“中密度,中复杂度”的产品,总体来看当前培育或者保持这些产品的比较优势成本更低、收益更大。未来需要逐步发展“低密度、高复杂度”产品、有选择性地发展“高密度,低复杂度”产品,有计划地淘汰“低密度、低复杂度”产品。长期来看,随着企业的不断创新,产品的密度和复杂度实际上会随之而产生改变,因此需要不断更新产品密度和复杂度的排名。

表3 中国RRM产业产品培育方向

Table 3 The direction of product cultivation in China′s RRM industry

(续表3)

产品空间理论将产品视作不同能力的组合,采用经济复杂度、产品复杂度和产品密度衡量一个国家或地区产业复杂性水平和生产结构,并认为产业升级和生产结构调整依赖于产品复杂度体现出的产品能力水平和产品密度刻画的产品发展潜力。为研究全球RRM产业的发展现状和探寻中国RRM 产业发展方向,本文测算了1992—2020 年世界RRM 产业经济复杂性,并通过构建RRM产业产品空间对比分析中国和具有更高经济复杂性的德国、日本、美国之间的发展差异。主要结论如下:①在经济复杂性上,德国、美国等发达国家以其高端的制造水平在RRM产业复杂性上持续保持优势地位,除美国和中国以外的其他稀有高熔点金属资源生产国RRM 产业经济复杂性排名均处于中后位置,如巴西、澳大利亚拥有丰富的锆、铪、铌、钽、铼、钛资源,但其RRM产业复杂性水平与德国、日本、韩国相比有较大差距,可见仅依靠资源优势并不能有效地提高产业竞争力。中国RRM产业依靠钛、钒、钨、钼等资源的优势,一直处于经济复杂度排名前十,但与德国、日本、美国还有一定的差距。②在产品空间结构上,全球RRM产业产品空间呈现明显的“核心边缘”结构,核心区域的产品主要是技术含量较高的机器、电机、电气、影音设备及其零件类、化学工业及相关工业产品、精密仪器和医疗器械等。出口额增长明显的一般是核心区域或者资源型产品,产业复杂度最高的是第15 类(贱金属及其制品)、第16 类(机器、电机、电气、影音设备及其零件)、第17 类(车辆、航空器及有关运输设备)细分产业。③中国、日本RRM 产业的优势产品数量均呈现上升趋势并超过美国,德国则呈现明显下降趋势但依然位居第一。中国和德国、美国、日本相比,在RRM产业产品空间结构上有明显差异,中国的优势产品主要分布产品空间的边缘区域,而德国、美国、日本则主要分布在核心区域。中国RRM产业新增优势产品与其他3 国相比,在贱金属及其制品方面有所不足。日本RRM 产业经济复杂度高于中国的原因与优势产品数量无关,根源在于日本新增优势产品主要分布在核心区域,中国则多在边缘区域。因此,中国RRM产业现阶段的发展重点主要是“中密度,中复杂度”产品。

根据上述结论,得到以下研究启示:

完善产业顶层设计,通过能力加值实现一国在产品空间内位置的提升。产业结构转型实质上是对现有能力和新的能力进行重新配置,其中关键在于进行前瞻性的能力配置以及不断进行能力加值,以此提速、赶超对手并保持优势。因此,可通过积极财税政策引导RRM 产业相关企业将生产范围和重心向陶瓷玻璃制品、贱金属及其制品以及机器、电机、电气、影音设备及其零件等高复杂性产业拓展,重点开发科技含量高、关键性作用强的金属材料和零部件(元器件)等,缩小在核心技术与发达国家先进水平的差距。进而以能力加值的方式逐步扩大产业优势,不断挖掘产业新动能,切实保障我国战略性新兴产业的发展安全。

充分利用不同梯度的产品密度、产品复杂度的升级效应,不断扩大优势产品的组合规模。高产品密度的产品具有更高的发展潜力,高复杂度的产品具有更高的附加值和竞争力,但是单纯依靠产品密度可能会产生资源浪费、低端锁定等问题,而全力发展高复杂度产品既缺乏能力基础又违背实践规律。因此,地方政府需因地制宜,引导企业短期内选择距离近、发展潜力较高以及复杂度较高的产品作为发展重点,围绕稀有高熔点金属全产业链进行合理布局,重点提升产业链上、中、下游关键产品的比较优势,建设完整的产业体系,提高产业发展潜力。

完善产业退出机制,优化资源配置。中国RRM产业边缘区域的优势产品占据了主体地位,其中部分落后和过剩的产品消耗的资源阻碍了新产品的诞生,对产业创新形成了挤出效应。针对边缘区域低复杂性、低发展潜力的产品建立合理的退出机制,有助于提高产业内部资源的合理配置。但这并不意味着完全放弃那些落后产品,高经济复杂度国家持续拥有更多的优势产品,说明了产业转型升级并非单一的“放弃”或者“增加”,而是“强化”。因此,政府需分阶段、分种类淘汰或者限制落后产品的生产,鼓励相关企业合理进行兼并重组,通过市场和宏观调控提升资源配置效率。

© 2024 All rights reserved. 北京转创国际管理咨询有限公司 备案号: 京ICP备19055770号-4

Transverture International Group Co Ltd, Guangdong Branch

地址:广州市天河区天河北路179号尚层国际1601

深圳市福田区深南中路2066号华能大厦

佛山顺德区北滘工业大道云创空间

东莞市大朗镇富丽东路226号松湖世家

梅州市丰顺县留隍镇新兴路881号

长沙市芙蓉区韶山北路139号文化大厦

欢迎来到本网站,请问有什么可以帮您?

稍后再说 现在咨询