中国企业国际化发展 财务创新全球化研究 商务创新与全球化 境外直接投资备案(ODI) 国际风险管理 网络安全与隐私保护 泛珠三角区域合作 转创全球科创智库 管理创新与全球化 海关监管

电子商务师 知识产权发展 价值共创 企业科创管理 创投俱乐部 全面质量管理 移动支付 私营经济 企业经营 商业模式创新 通商董事会馆 灯塔工厂 企业产品创新 客户与营销 商业规划 产品检测 金融科技 价值网络 企业创新管理 科技创新企业 精益创新 玩具产业孵化基地 餐饮美食 奶茶饮品

十四五规划专题 碳达峰中和计划 科技创新 现代服务业 全过程工程 环保技术 跨境电商合规转型 数字化转型 碳排放管理 供给侧改革 转创国际技术转移 数控工厂 专精特新企业 能源与电力 碳排放管理会计 全面绩效管理 应对气候变化 国有资产管理 制度智库 雏鹰企业 高新技术企业 进出口企业管理 盈利模式转型 瞪羚企业 绿色能源与碳核算 气候审计与鉴证 数字化监管

近年来,中国的并购市场呈现出明显的创新驱动趋势。不同于早期追求规模效应,连接上下游企业,或迅速开拓未知市场的并购目的,企业开始意识到,通过有机结合内部研发与外部技术资源,实现协同效应,能够更加稳定有效地提升创新能力[1]。因此,越来越多的企业在高新技术领域发起并购尝试,市场上掀起了新一轮以获取优质中小企业创造性资产为目的的技术并购浪潮。但技术并购浪潮也伴随着并购失败的高发率,如何更好地实现技术并购绩效的提升值得进一步研究探讨。

总体来看,学者们主要采用事件研究法和会计研究法评价企业的并购绩效。由事件研究法角度切入更关注股市对于并购决策的短期反应,通过设置窗口期观察市场的累计异常收益率[2];而以会计研究法探究并购绩效则是关注并购后企业各项财务指标的长期变化[3]。还有一些学者专注于技术并购相关研究,认为并购中企业前序战略变革程度[4],双方技术的互补性[5]及主并企业的吸收能力 [6]等因素,均会影响企业最终技术并购绩效的表现。本文选用会计研究方法,专注于企业研发相关的指标对于并购的最终财务绩效到底存在何种影响进行后续研究。

本文选用吸收能力衡量企业并购前的研发水平。吸收能力是对于知识的识别、获取、转换与开发能力的综合衡量,并且可进一步划分为潜在吸收能力,即企业是否能准确地识别与获取有用技术知识,以及实际吸收能力,即企业是否能高效地利用和整合新的技术[7],二者均有助于企业实现好的技术并购整合,并成功将所并技术市场化,从而提升企业绩效。因此,本文提出以下假设:

假说1:并购企业的潜在吸收能力及实际吸收能力与技术并购绩效间存在正相关关系。

基于理论上关于自主研发与外部技术并购之间替代和互补效应的刻板印象,企业往往容易在进行外部技术资源获取后忽略内部研发的重要性。然而,知识产权密集型企业的产品更新换代速度很快,对于核心科技理论、研发设备的升级等要求较高,因而需要大量研发投入配合以保证研发计划的有效进行,最终实现企业创新能力的提升,带来良好的市场表现[8]。因此,本文提出以下假设:

假说2:企业并购后的持续研发投入对于技术并购绩效存在正向影响。

本文于CSMAR数据库中的并购重组子库中选取2015-2016年间的并购事件样本,依据并购双方企业行业代码是否相同,初步筛选出并购双方处于同行业的技术升级型并购样本,并根据以下步骤进行进一步的样本筛选。

第一,剔除交易最终不成功、主并企业为ST类公司、并购双方有一方为金融类企业、交易概述中表明以房产或地产为标的、财务与研发数据缺失严重的并购样本。

第二,仅保留重组类型属于 “资产收购”“资产置换”“吸收合并”“要约收购”的并购样本。

第三,根据国家统计局2019年发布的《知识产权(专利)密集型产业统计分类(2019)》筛选出主并企业属于计算机、通信和其他电子设备制造业,医药制造业,生态保护和环境治理业,电信、广播电视和卫星传输服务四大行业的并购事件。

最终得到99个并购交易样本。

此外,主并企业财务数据均来源于CSMAR公司研究子库。

1.被解释变量

众多的财务比率中,企业净资产收益率(ROE)最常被选为并购绩效评价的指标[3]。根据杜邦分析法,净资产收益率是企业销售净利率(盈利能力)、资产周转率(营运能力)及权益乘数(偿债能力)三者的乘积,可更加全面地衡量企业财务绩效。同时,由于技术并购本身对于财务绩效的影响存在一定的滞后性,企业需要时间整合技术资源并将之转化为产出表现,本文将选用并购当年、并购后第一年及第二年的平均净资产收益率作为被解释变量。

2.解释变量

(1)衡量并购前研发水平的吸收能力指标

本文将以并购前并购方研发人员数量占总员工数量比重表示潜在吸收能力[9],使用专利存量作为衡量指标表示企业的实际吸收能力[10]。

(2)衡量并购后研发重视程度的研发投入

由于企业研发投入是一个持续的过程,本文选取并购当年、并购后第一年和第二年的平均研发投入金额作为解释变量,并对原始数据进行对数化处理。

本文基于现有的技术并购绩效文献构建以下计量经济模型:

该模型中,α0为回归方程的常数项,α1~α4分别为各项解释变量的回归系数,下标i和t分别标记不同的企业和时期,Xit为本文选取的控制变量,主要是企业年龄、企业规模(总资产对数)及股权集中度(前5大股东持股比例和)。

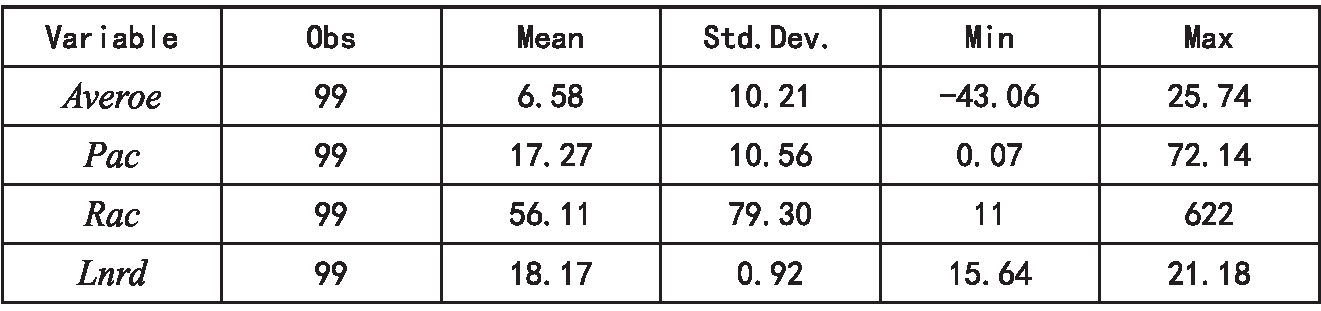

表1汇报了主要变量的描述性统计结果,可知各企业实施技术并购当年及后两年的平均ROE最大值25.74,最小值-43.06,均值6.58,说明技术并购对于企业经营绩效的影响在样本间表现存在差异。

表1 变量描述性统计

根据Pearson相关性检验结果,企业并购后的持续研发与净资产收益率相关系数为0.462且显著,但并购前吸收能力与并购后净资产收益率间暂无显著相关性。

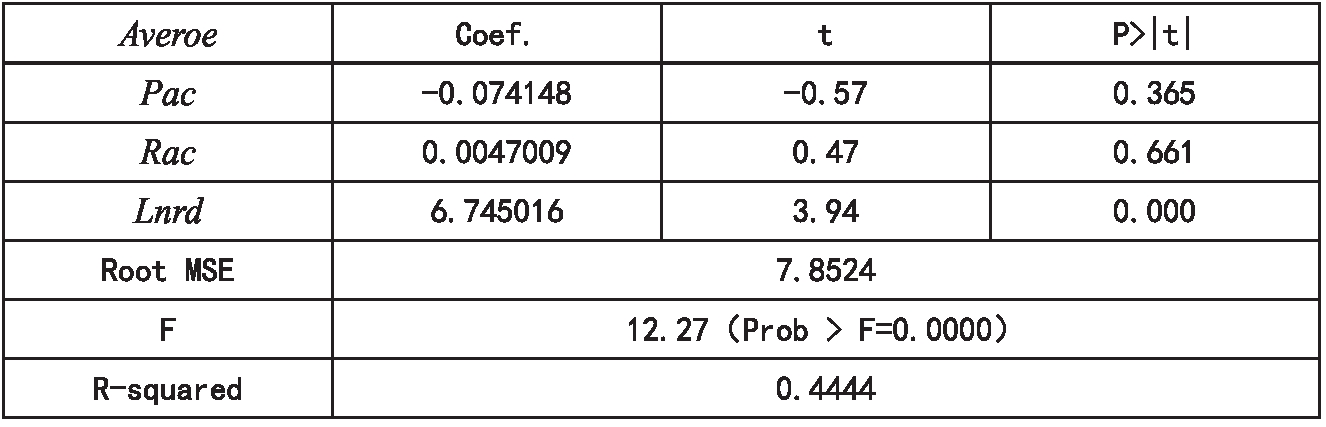

而OLS回归结果如表2所示,回归整体P值为0,拟合优度R2为0.44,解释力较高。从具体变量来看,企业的研发人员比重对于并购后评价ROE存在不显著的负向影响,而有效专利存量与并购后平均ROE间正相关但不显著,故假设1未能得到充分验证;但企业并购后持续的研发投入的确会对并购绩效产生显著的正向影响,其回归系数为6.75,在1%置信水平上显著,假设2得到验证。以上结论在将净资产收益率替换为总资产收益率后依然稳健。

表2 回归检验结果

本文通过一定标准从CSMAR数据库中筛选出2015—2016年度四大知识产权密集型行业的99起企业技术并购事件,分别探究了并购前的研发水平和并购后的研发投入对于企业绩效的影响,得出以下结论:

(1)企业的研发人员比重高并不必然带来技术并购绩效的提升。原因可能在于原有研发人员可能无法高效利用新引入技术,从而影响企业整体的研发效率,拖累企经绩效增长。

(2)企业有效专利数量与技术并购最终绩效间存在一定的正向相关关系,但并不显著。原因可能在于外部资源与自身研发存在异质性,过往研究经验未必能完全匹配地应用于外部资源的利用和转化。

(3)企业并购后持续的研发投入水平与技术并购最终绩效间存在显著的正向相关性。在结合外部技术资源获取的同时不忘自身研发能力的提升,有助于更好地实现并购资源整合,为企业的产出带来可观的协同效应,并最终以优质的产品销售,提升企业财务绩效。

基于上述三点研究结论,本文为企业技术并购决策提出以下参考建议:

(1)企业采取技术并购前应妥善考察企业研发人员的称职情况,在确定研发人员能够从心理上及能力上胜任技术并购资源的整合后再实施相关决策。

(2)在企业内部建立良好的专利管理体系,关注从创造、申请、代理、审查、保护到应用各个环节内专利切实发挥的效用,关注专利质量而非仅仅是数量。

(3)应在进行外部技术资源的有效整合基础上,兼顾企业自身持续的研发投入,同步注重研发是技术并购成功的关键。

© 2024 All rights reserved. 北京转创国际管理咨询有限公司 备案号: 京ICP备19055770号-4

Transverture International Group Co Ltd, Guangdong Branch

地址:广州市天河区天河北路179号尚层国际1601

深圳市福田区深南中路2066号华能大厦

佛山顺德区北滘工业大道云创空间

东莞市大朗镇富丽东路226号松湖世家

梅州市丰顺县留隍镇新兴路881号

长沙市芙蓉区韶山北路139号文化大厦

欢迎来到本网站,请问有什么可以帮您?

稍后再说 现在咨询