随着能源危机的蔓延,世界各国都把焦点放在了风能引领的可再生能源的开发与利用上。自2013年以来,我国风力发电产业的相关政策频繁出台,国家政策的出台与辅助服务的快速发展,直接推动我国风力发电产业高速发展。截至2019年底,我国风电累计装机2.1亿千瓦,占全部发电装机的10.4%;发电量为3577亿千瓦时,占发电总量的5%。

受制于我国燃煤标杆电价制度与电力管理制度,高速发展的风力发电产业在装机容量逐年增加的同时面临着消纳困难与补贴拖欠的困境。同时,风力发电产业属于资金、技术密集型的基础产业。具有行业集中度较高、规模化的大型企业较多、创新能力较弱等特点。对于民营企业来说,受补贴拖欠与融资困难等因素影响产生的资金问题是一场事关“生死存亡”的考验。而对于电力央企来说,受政策与资源等因素影响,风力发电项目开发速度放慢,难以快速扩大规模,通过并购可以实现资源的有效配置,快速扩大规模。这些因素直接推动了风力发电企业积极进行资本融合,加速了风力发电企业并购的步伐。

并购可以使资源、产品组合、管理、技术等得到有效利用,学术界普遍认为通过并购取得协同效益是并购交易的重要动机。战略管理鼻祖Igon Ansoff在20世纪60年代首先将协同效应概念应用于管理学研究中,他将协同效应定义为“合并后企业整体经营业绩表现超过合并前分散的企业业绩表现之和”,通俗地讲,协同效应就是“2+2=5”的效应。协同效益是企业参与并购活动所追求的最终目标,代表了超过并购交易双方原先预期水平的经营业绩改进。

并购协同效益是战略并购中需要考虑的重要问题,作为并购交易是否可行、定价是否合理的判断依据。在并购交易中,收购方除了会支付被并购方市场价值的金额,通常还会甄别和量化通过并购能够取得的协同效益,并且多半会提前支付因协同效益产生的溢价,因此,协同效益在一定程度上决定着并购溢价的高低。并购前能预见到的协同效应越大,控制权发生转移时产生的溢价就越髙。

不同潜在并购方通过并购所能创造的协同效益不同,协同效益一般产生于5个潜在的本源:收入的增加、成本的降低、流程的改善、财务的节省和风险的降低。就协同效益的这些本源而言,要想评估它们各自的潜在效益,需要关注对协同效益评估和价值计算准确性产生巨大影响的3个关键变量,即协同效益的规模、协同效益成功实现的可能性及协同效益实现的时间。最终将协同效益的价值量化为对净现金流的预测。

标的公司为现有股东创造的价值即为标的公司独立的市场公允价值,即被并购方当期所拥有的价值。但对于特定的战略并购方而言,“投资价值”是建立在并购方自身情况和投资需求上,这个价值不仅包括市场公允价值,还包括预期通过并购所创造的协同效益。

因为标的公司的现有股东当期享受着独立市场价值所提供的利益,所以市场公允价值代表了被并购方愿意接受的最低价格,同时也是并购交易谈判的基础价值。而“投资价值”在独立的市场价值上还考虑了预期通过并购交易创造的协同效益,因此“投资价值”代表并购方愿意接受的最高价格,也是并购交易的最高价值。因此,并购的交易价格应该是在市场公允价值与“投资价值”之间,且并购方支付的高于市场公允价值之上的价格被称为“并购溢价”,背后的主要动因是协同效益。

并购交易中,交易价格越接近于其投资价值,并购方需要实现的预期协同效益就会越高,留给并购方的潜在效益就越低。实际上,通过并购交易产生的潜在协同效益多半或全部都是收购方创造的,并购方把部分协同效益拱手送给被并购方,自己面临着如何实现剩余协同效益的压力。价值创造刺激了协同效益的产生,但较高的并购溢价会使并购价值受损,因此,合理的并购估值与定价在并购交易中尤其重要。

A公司主营业务为新能源风力发电、太阳能发电开发、建设与运营,注重产业质量与规模、渠道建设与安全生产管理,在融资、管理等方面具有竞争力。因此A公司拟通过利用自身在融资与管理方面的优势并购风电公司以扩大公司整体规模。

A公司并购评估基准日为2018年12月31日。2019年5月开始开展并购工作,当年11月完成尽职调查与商业谈判,12月决策通过并购议案,签订并购协议,完成并购过户手续,实现并购交易。

本文采用企业自由现金流量法对并购标的公司独立市场价值与投资价值进行评估。

3.2.1 独立市场价值

(1)加权平均资本成本。本文采用加权平均资本成本作为折现率。权益资本成本采用资本资产定价模型计算。其中无风险利率以距评估基准日到期年限10年期以上的国债到期收益率4.12%作为无风险收益率;β值参照国内A股可比上市公司β值算术平均值,并剔除财务杠杆因素后得出标的公司的β系数为0.9164;期望报酬率以证券市场历史平均报酬率10.98%作为市场期望报酬率;得出标的公司权益资本成本为10.41%。债务资本成本以标的公司现有的付息负债加权平均成本6.97%作为债务资本成本。

评估基准日标的公司负债合计53,053.49万元,股东权益合计18,365.12万元。权益资本占比74.29%,债务资本占比25.71%,得出加权平均资本成本为7.85%。

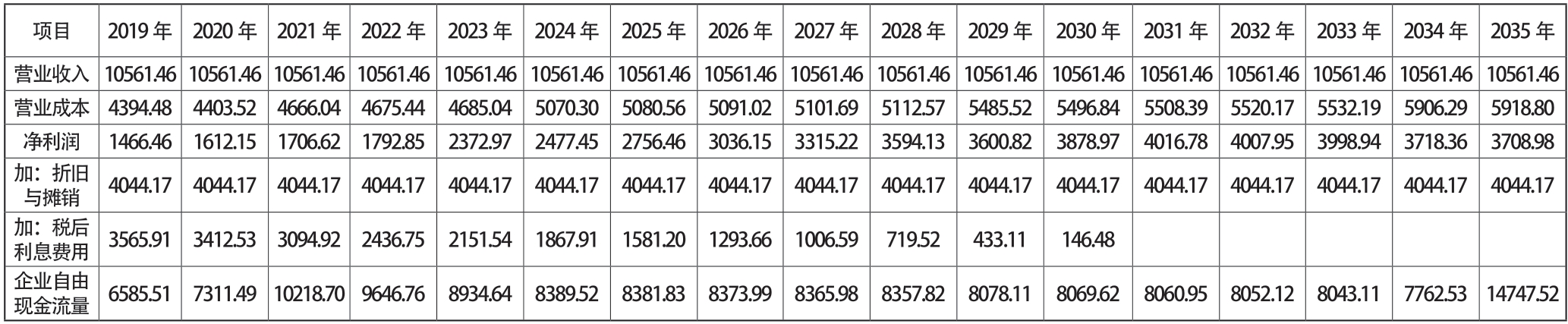

(2)企业自由现金流。结合行业周期与风电机组寿命等因素,确定标的公司运营期为20年,截至并购基准日标的公司已运营3年,剩余运营期为17年,运营期至2035年。根据标的公司收入成本结构、资本结构、资本性支出、投资收益等因素对标的公司剩余运营期企业自由现金流量进行预测,如表1所示。

表1 2019——2035年企业自由现金流量预测

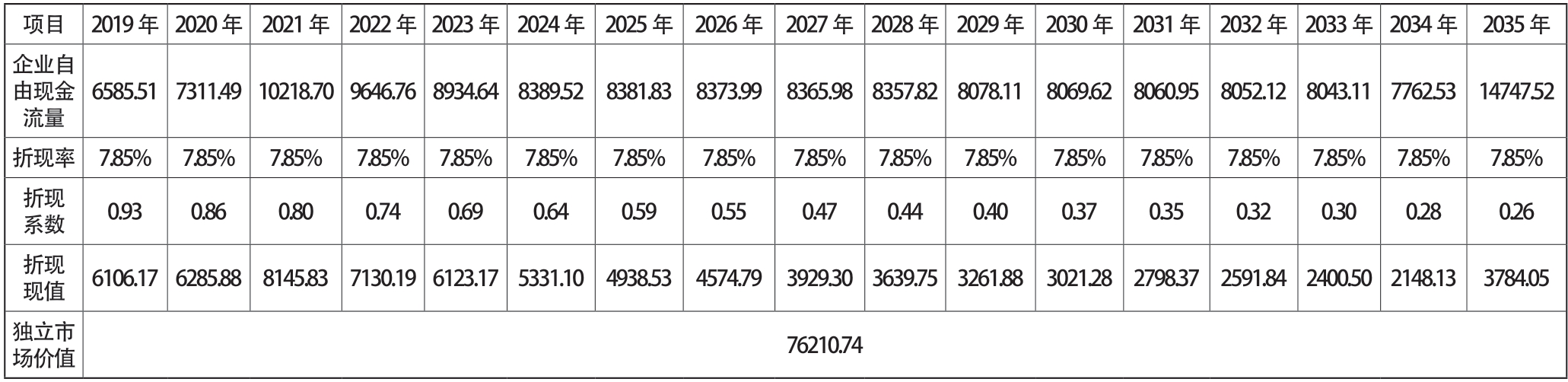

(3)独立市场价值估值结果

根据企业自由现金流量预测与加权平均资本成本,对标的公司整体价值估值结果如表2所示。

表2 企业整体独立市场价值

股权价值等于企业整体价值减去债务价值,评估基准日标的公司债务资本为53,053.49万元,权益资本为18,365.12万元。因此评估标的公司的股权价值,即独立市场价值为23,157.25万元,较账面权益资本溢价4,792.13万元。

3.2.2 投资价值

(1)加权平均资本成本。A公司具有较强的融资能力,预计并购后可利用自身融资资源降低标的公司债务成本,从而降低企业资本成本,实现协同效益。因此投资价值以并购后预计能实现的付息债务成本4.41%作为债务资本成本,得出加权平均资本成本为5.95%。

(2)企业自由现金流。A公司并购后,标的公司营业收入、营业成本、营业税金及附加、营业外收入与并购前基本没有差别。A公司实现并购可以有效整合现有融资资源与管理资源,降低财务费用与管理费用,从而产生协同效益。预计实现并购交易后,A公司3个月内可以按照标的公司现有的债务规模、债务成本完成贷款置换,将债务成本降低至4.41%。同时有效利用A公司现有管理资源,减少30%的管理费用。考虑A公司并购实现预计全部协同效益企业自由现金流量累计148345.45万元。

(3)投资价值估值结果。根据考虑协同效益的企业自由现金流量预测与加权平均资本成本,对标的公司企业整体价值估值为88299.12万元。经计算,对应考虑协同效益标的公司的股权价值为35245.63万元,即投资价值为35245.63万元,较账面权益资本溢价16880.51万元。

并购标的公司独立市场价值为23157.25万元,A公司实现并购交易预计能创造的最大价值,即A公司对标的公司的投资价值为35245.63万元。投资价值与独立市场价值之间的差额即A公司实现并购后预计能产生的协同效益,为12088.38万元。

因标的公司股东当期享有独立市场价值所提供的利益,因此独立市场价值代表了现有股东能够接受的最低价格,这也是并购交易谈判起始的基础价值。在此项并购交易活动中,协同效益是利用A公司的资源所创造的,A公司支付的任何高于独立市场价值的溢价都会减少A公司的潜在收益,价格越接近投资价值,实现并购后能为A公司创造的更多价值就会越少,留给A公司犯错的潜在空间就越小。

因此,A公司对此项并购活动的定价应该是在独立市场价值与投资价值之间,即23157.25万元与35245.63万元之间,并且越接近独立市场价值,实现并购后能为A公司创造的价值就越大。

本文采用企业自由现金流量法对A公司并购标的公司的独立市场价值与投资价值进行评估,进而将预计能够实现的全部协同效益进行量化,在此基础上提出并购的定价原则。防止过高“估值”和过高“定价”,从而避免支付过高并购溢价,为实务中并购估值与定价提供了建设性的指导意见。但是价值只是一种财务鉴定指标,价格是一种选择,财务选择仅仅是众多需要考虑的因素之一,决定是否并购及以多少价值并购需结合价值与其他因素一起考量,最终实现并购目的。

© 2024 All rights reserved. 北京转创国际管理咨询有限公司 备案号: 京ICP备19055770号-4

Transverture International Group Co Ltd, Guangdong Branch

地址:广州市天河区天河北路179号尚层国际1601

深圳市福田区深南中路2066号华能大厦

佛山顺德区北滘工业大道云创空间

东莞市大朗镇富丽东路226号松湖世家

梅州市丰顺县留隍镇新兴路881号

长沙市芙蓉区韶山北路139号文化大厦

欢迎来到本网站,请问有什么可以帮您?

稍后再说 现在咨询