一、IPO标准的变化

2024年4月12日,《国务院关于加强监管防范风险推动资本市场高质量发展的若干意见》(下称“意见”《国九条》)新鲜出台。中国资本市场迎来第三个“国九条”。新的“国九条”是中国资本市场发展的重要里程碑,是指导资本市场未来五年发展的路线图。《意见》提出了一系列措施和目标以推动资本市场向高质量发展迈进;通过完善发行上市制度、加强监管力度、规范市场行为等多方面努力,力争在未来数十年内打造世界一流的资本市场。这意味着中国资本市场将从各个方面进行深化改革,不断提高国际竞争力,为投资者提供更加规范、透明、公平的投资环境。

“国九条”中的第二条“二、严把发行上市准入关 进一步完善发行上市制度。提高主板、创业板上市标准,完善科创板科创属性评价标准”对IPO上市标准提出了更高的期望。

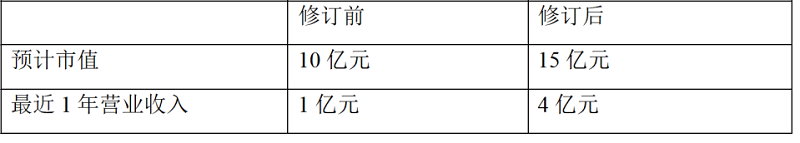

同日,为呼应“国九条”,上海交易所和深圳交易所推出了修订后的IPO标准征求意见稿。虽然只是征求意见稿,但该稿对IPO标准进行了较大的改动,投资机构、被投的目标企业(下称目标企业)均应加以重视,及时调整,以保护自身权益,具体改变如下:

主板标准:

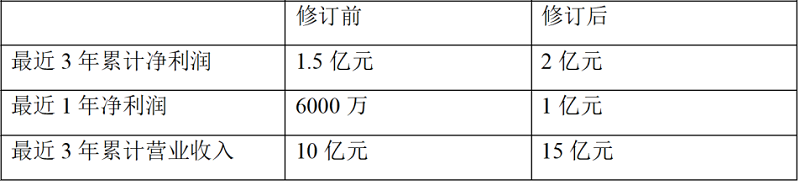

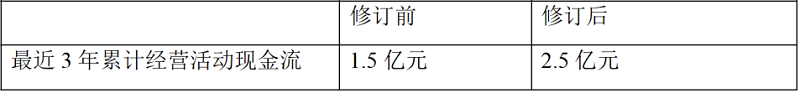

(1)第一套上市标准

(2)第二套上市标准

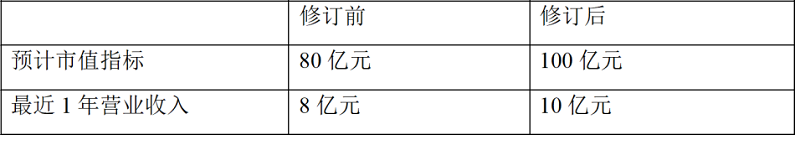

(3)第三套上市标准中的预计市值指标从80亿元提升至100亿元,最近1年营业收入指标从8亿元提升至10亿元。

创业板标准:

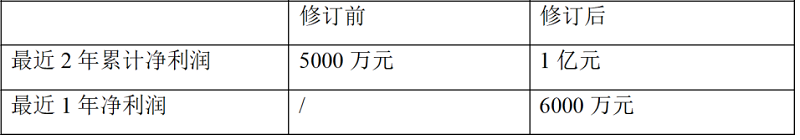

(1)第一套上市标准

(2)第二套上市标准

二、IPO标准变化对私募股权投资的影响

(一)退出期限变长

国内私募基金的存续期限一般为3+2年,即3年投资期,2年退出期。对于在2024年4月12日之前签订的投资协议,仍是三年的投资期,即目标企业需要在三年内满足IPO标准或者提交IPO申请。否则,投资机构有权要求目标企业/实控人回购。

但是,在IPO标准大幅提高的情况下,对于目标企业和投资人而言,都面临着一个尴尬的问题:投资协议约定或者默示的IPO标准是变化前的标准,而新的IPO标准出台后,标准的大幅提升可能会导致目标企业的收入利润在约定的投资期内远远无法满足上市要求,也导致退出,特别是IPO方式退出,遥遥无期。

(二)回购可能遭遇挑战

大幅增高的IPO标准,对于私募投资机构而言,原本有希望顺利退出的项目,突然之间不满足IPO标准了,导致投资机构的投资风险增加。不过,大部分私募机构投资时,均签订了回购协议,若已投项目到期未IPO,则投资机构可以要求目标企业回购。

但是,IPO标准的巨大变化也会影响私募机构的回购权的行使,即回购义务人可能以情势变更为由拒绝承担回购义务,甚至要求解除回购协议。

三、IPO标准提高属于情势变更

(一)关于情势变更的法律法规

《民法典》第五百三十三条:“合同成立后,合同的基础条件发生了当事人在订立合同时无法预见的、不属于商业风险的重大变化,继续履行合同对于当事人一方明显不公平的,受不利影响的当事人可以与对方重新协商;在合理期限内协商不成的,当事人可以请求人民法院或者仲裁机构变更或者解除合同。

人民法院或者仲裁机构应当结合案件的实际情况,根据公平原则变更或者解除合同。”

《最高人民法院关于适用<中华人民共和国民法典>合同编通则若干问题的解释》(法释〔2023〕13号)第三十二条第二款:“合同的基础条件发生了民法典第五百三十三条第一款规定的重大变化,当事人请求变更合同的,人民法院不得解除合同;当事人一方请求变更合同,对方请求解除合同的,或者当事人一方请求解除合同,对方请求变更合同的,人民法院应当结合案件的实际情况,根据公平原则判决变更或者解除合同。”

(二)IPO标准提高属于情势变更

我们认为IPO标准的大幅提高属于情势变更。理由如下:

1.IPO标准提高无法预见

IPO标准作为投资方与目标企业签订协议时的合同基础,应当是合同履行的基础条件:即由于IPO标准的具体性和明示性,双方一致认为,经过三到五年的发展,被投企业的收入利润能够满足合同签订时的IPO标准,成功上市。

新修订的IPO标准突然大幅提升,致使被投公司的收入利润等无法在原约定期限内满足新的IPO标准,该等变化是当事人在订立合同时无法预见的。

2.IPO标准提高不属于商业风险

关于何为商业风险,最高人民法院《关于当前形势下审理民商事合同纠纷案件若干问题的指导意见》对此有较为明确的规定:“商业风险属于从事商业活动的固有风险,诸如尚未达到异常变动程度的供求关系变化、价格涨跌等。情势变更是当事人在缔约时无法预见的非市场系统固有的风险。法院在判断某种重大客观变化是否属于情势变更时,应当注意衡量风险类型是否属于社会一般观念上的事先无法预见、风险程度是否远远超出正常人的合理预期、风险是否可以防范和控制、交易性质是否属于通常的‘高风险高收益’范围等因素,并结合市场的具体情况,在个案中识别情势变更和商业风险。”

IPO标准的提高,是交易所基于提高上市公司质量监管精神作出的调整,与被投公司的生产经营无关,不属于商业风险。

3.继续履行合同对于当事人一方明显不公平

比如,创业板第一套标准:最近2年累计净利润由5000万元提高到1亿元。

投资时,IPO标准为最近2年累计净利润5000万元,对于三年的投资期,在后两年的累计利润达到5000万元,双方是有信心的。但是,最近2年累计净利润由5000万元突然提高到1亿元,增长了一倍!在三年回购期不变的情况下,IPO标准提高了一倍,上市难度增加了不止一倍。也许,对于回购义务人而言,其能力仅限于两年做到利润5000万。突然增加的5000万元,对于回购义务人显然是难于上青天。对于回购义务人而言,继续按照三年承担回购义务,但要按照1亿元的标准去IPO,显然不可能,继续履行回购合同对于回购义务一方明显不公平!

四、建议

作为情势变更的后果,受不利影响的回购义务人可以与对方重新协商,在合理期限内协商不成的,回购义务人可以请求人民法院或者仲裁机构变更或者解除合同。

为了避免过早触发回购条件,双方当事人可以协商,对IPO/回购期限予以延长。对于部分目标企业而言,即使能够延长期限,延长多久?能否在延长期限内达到IPO标准,是个未知数。若协商不成,由于目标企业/股东是受不利影响的当事人,则只有目标企业或者股东才可以请求变更或者撤销回购协议。当然,从诉讼的程序角度来看,投资机构也可以按照原约定条件提起回购之诉,回购义务人可能会提起反诉解除对赌协议。

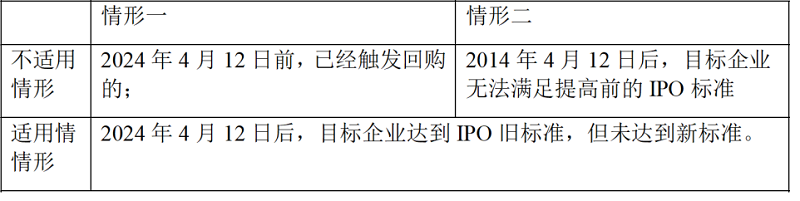

我们认为,情势变更原则适用情况如下:

当然,由于每个案件具体案情不同,针对个案情况,还需要具体讨论!

© 2024 All rights reserved. 北京转创国际管理咨询有限公司 备案号: 京ICP备19055770号-4

Transverture International Group Co Ltd, Guangdong Branch

地址:广州市天河区天河北路179号尚层国际1601

深圳市福田区深南中路2066号华能大厦

佛山顺德区北滘工业大道云创空间

东莞市大朗镇富丽东路226号松湖世家

梅州市丰顺县留隍镇新兴路881号

长沙市芙蓉区韶山北路139号文化大厦

欢迎来到本网站,请问有什么可以帮您?

稍后再说 现在咨询